比特币的下跌走势,可能重现 2007 年股市面对美联储政策时的情形。

撰文:比推

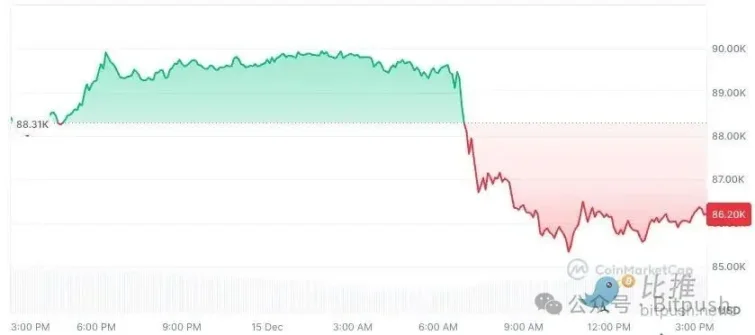

刚刚过去的周末,加密市场并未迎来情绪修复。比特币在连续多日窄幅震荡后,于周日晚间至周一美股时段明显承压,价格跌破 9 万美元整数关口,盘中最低一度下探至 8.6 万美元附近。ETH 下跌 3.4% 至 2,980 美元;BNB 下跌 2.1%;XRP 下跌 4%;SOL 下跌 1.5%,回落至 126 美元附近。市值前十的加密货币中,仅 TRX 录得不足 1% 的微幅上涨,其余均处于回调状态。

从时间维度看,这并非一次孤立的调整。自 10 月中旬刷新历史高点以来,比特币已累计回撤超过三成,而每一轮反弹都显得短暂而犹豫。ETF 资金虽未出现系统性流出,但边际流入明显放缓,难以再像此前那样为市场提供「情绪底盘」。加密市场正在从单边乐观,过渡到一个更复杂、也更考验耐心的阶段。

在这样的背景下,彭博情报(Bloomberg Intelligence)资深大宗商品策略师 Mike McGlone 发布最新报告,将比特币的当前走势放入一个更宏大的宏观与周期框架中,并抛出了一个令市场高度不安的判断:比特币很有可能在 2026 年回到 1 万美元,这并非危言耸听,而是特殊「通缩」周期下的潜在结果之一。

这一观点之所以引发巨大争议,并不只是因为数字本身「过低」,而在于 McGlone 并未将比特币视为一个独立的加密资产,而是将其放在「全球风险资产—流动性—财富回归」的长期坐标系中重新审视。

「通胀后的通缩」?McGlone 关注的并非加密,而是周期拐点

要理解 McGlone 的判断,关键并不在于他如何看待加密行业,而在于他如何理解下一阶段的宏观环境。

在其最新观点中,McGlone 反复强调一个概念:Inflation / Deflation Inflection(通胀向通缩切换的拐点)。在他看来,全球市场正站在这样一个关键节点附近。随着主要经济体通胀见顶、增长动能放缓,资产定价逻辑正在从「对抗通胀」转向应对「通胀后的通缩」——即通胀周期结束后价格全面下跌的阶段。他写道:「比特币的下跌走势,可能重现 2007 年股市面对美联储政策时的情形。」

这并非他首次发出看空预警。早在去年 11 月,他就曾预测比特币将跌至 5 万美元关口。

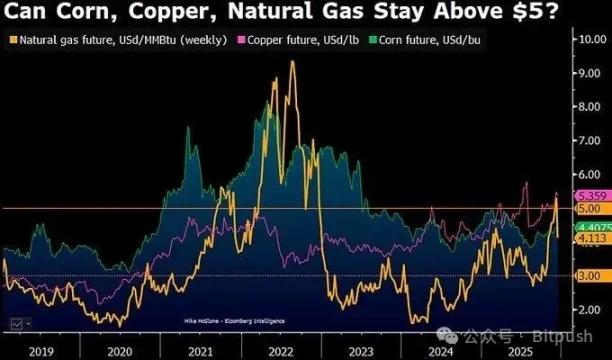

他指出,到 2026 年前后,大宗商品价格可能会围绕一个关键中轴波动——天然气、玉米、铜等核心商品的「通胀—通缩分界线」或落在 5 美元附近,而在这些商品中,只有铜这种具备真实工业需求支撑的资产,才可能在 2025 年结束时仍站在该中轴之上。

McGlone 指出:当流动性退潮,市场会重新区分「真实需求」与「金融化溢价」。在他的框架中,比特币并不是「数字黄金」,而是一种高度相关于风险偏好与投机周期的资产。当通胀叙事退潮、宏观流动性趋紧时,比特币往往会更早、更剧烈地反映这种变化。

在 McGlone 看来,他的逻辑并非基于单一技术位,而是三条长期路径的叠加。

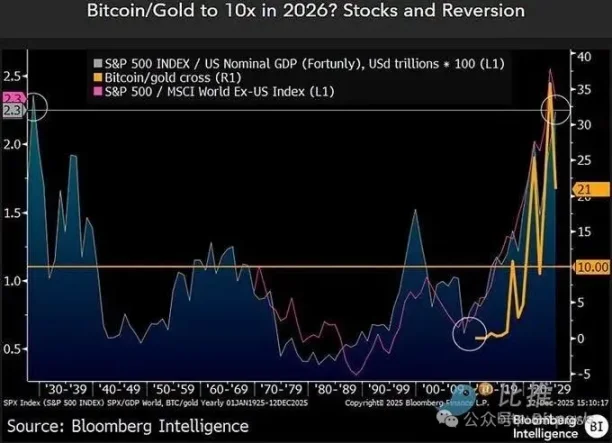

首先,是极端财富创造后的均值回归。McGlone 长期强调,比特币是过去十多年全球宽松货币环境下最极端的财富放大器之一。当资产价格的增长速度长期远超实体经济与现金流增长时,回归往往不是温和的,而是剧烈的。历史上,无论是 1929 年的美股,还是 2000 年的科技泡沫,顶部阶段的共性都是:市场在高位反复寻找「新范式」,而最终的调整幅度,事后看往往远超当时最悲观的预期。

其次,是比特币与黄金之间的相对定价关系。McGlone 特别强调比特币 / 黄金比值这一指标。该比值在 2022 年底约为 10 倍,随后在牛市推动下快速扩张,并在 2025 年一度达到 30 倍以上。但今年以来,这一比值已回落约 40%,降至 21 倍附近。在他看来,如果通缩压力持续、黄金因避险需求而保持坚挺,那么比值进一步回到历史区间,并非激进假设。

第三,是投机资产供给环境的系统性问题。尽管比特币自身有明确的总量上限,但 McGlone 多次指出,市场真正交易的并不是比特币的「唯一性」,而是整个加密生态的风险溢价。当数以百万计的代币、项目与叙事争夺同一份风险预算时,在通缩周期中,整个板块往往会被统一折价,而比特币很难完全脱离这一重估过程。

需要指出的是,Mike McGlone 并非加密市场的多空代言人。作为彭博资深大宗商品策略师,他长期研究原油、贵金属、农产品、利率与风险资产之间的周期关系。他的预测并非总能精准踩点,但其价值在于:他往往在市场情绪最一致时,提出结构性的逆向问题。

在最新表态中,他也主动复盘了自己的「错误」,包括低估黄金突破 2000 美元的时间、以及对美债收益率与美股节奏判断的偏差。但在他看来,这些偏差反而反复印证了一点:市场在周期拐点前,最容易对趋势产生错觉。

其他声音:分歧正在扩大

当然,McGlone 的判断并非市场共识。事实上,主流机构的态度呈现出明显分化。

渣打等传统金融机构近期明显下调了比特币的中长期目标价,将 2025 年预期从 20 万美元下调至约 10 万美元,同时也将 2026 年的想象空间从 30 万美元调整至约 15 万美元,也就是说,机构不再假设 ETF 与企业配置会在任何价格区间持续提供边际买盘。

Glassnode 的研究指出,目前比特币在 8 万至 9 万美元的震荡区间已引发市场承压,其压力强度堪比 2022 年 1 月底的走势。当前市场的相对未实现亏损已逼近市值的 10%。分析师进一步解释,这样的市场动态反映出当前处于一种 「流动性受限、对宏观冲击敏感」 的状态,但仍未达到典型熊市彻底抛售(恐慌性割肉) 的水平。

更偏量化与结构研究的 10x Research 则给出了更直接的结论:他们认为比特币已进入熊市早期阶段,链上指标、资金流向与市场结构均显示,下行周期尚未走到尾声。

从更大的时间维度看,比特币眼下的不确定性,已不再是加密市场自身的问题,而是被牢牢嵌入到全球宏观周期之中。接下来的一周,被多位策略师视为年末最关键的宏观窗口期——欧洲央行、英国央行和日本央行将相继公布利率决议,美国则将迎来一系列被延后的就业与通胀数据,这些数据将为市场提供一次迟来的「现实检验」。

美联储在 12 月 10 日的议息会议上已经释放出不同寻常的信号:不仅降息 25 个基点,还罕见出现三张反对票,鲍威尔更直言此前数月的就业增长可能被高估。这一周密集出炉的宏观数据,将重塑市场对 2026 年的核心预期–美联储究竟还能否继续降息,还是不得不在更长时间内按下暂停键。对风险资产而言,这一答案,或许比任何单一资产的多空争论都更重要。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。