在后流动性时代,如何寻找真实收益?

2025-10-1414:51

MarsBit News

2025-10-14 14:51

MarsBit News

2025-10-14 14:51

收藏文章

订阅专栏

文章分析了当前宏观经济与区块链行业的关联,指出流动性扩张仍是主导因素,市场正从投机转向结构性整合,并探讨了通胀、衰退风

撰文:arndxt,独立研究员

编译:Luke,火星财经

流动性扩张依然是主导性的宏观变量。 经济衰退信号滞后;结构性通胀具有粘性。 政策利率高于中性水平,但低于紧缩阈值。 市场已为「软着陆」定价,但真正的调整是范式级别的——从廉价流动性转向可衡量的生产力。

「第二曲线」并非周期性的。 它是在真实约束(收益率、劳动力和信誉)下,金融领域的结构性常态化。

1. 周期转换

新加坡 TOKEN2049 大会标志着市场从投机性扩张向结构性整合的转折点。 市场正在对风险进行重新定价,从「叙事驱动的流动性」转向「收入支撑的收益率」。

主要转变:

- 永续合约 DEX(Perp DEXs)依旧占据主导地位,Hyperliquid 确保了网络规模的流动性。

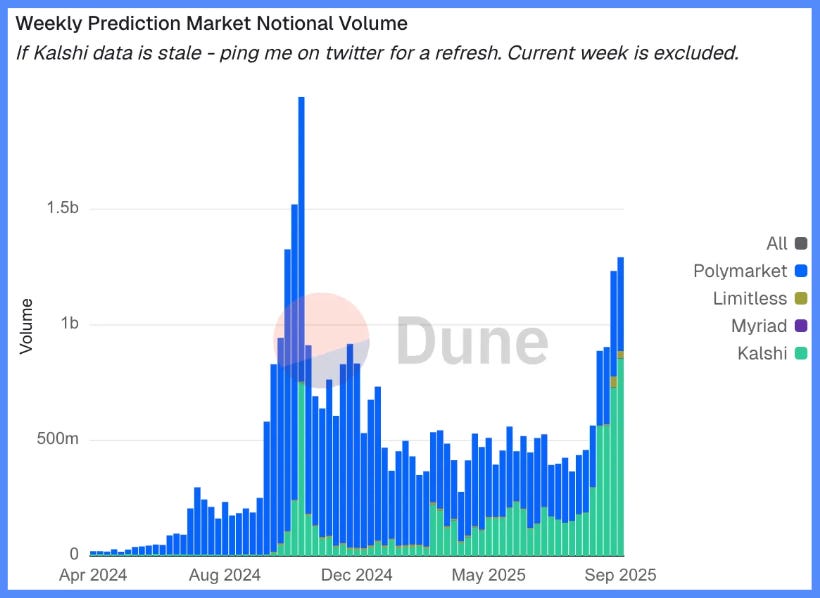

- 预测市场正作为信息流的功能性衍生品而兴起。

- 与 AI 相关、并拥有真实 Web2 合同的协议,正在悄然扩大其收入规模。

- 再质押(Restaking)和数据可用性代币(DATs)已见顶;流动性碎片化现象明显。

2. 宏观范式:货币贬值、人口结构、流动性

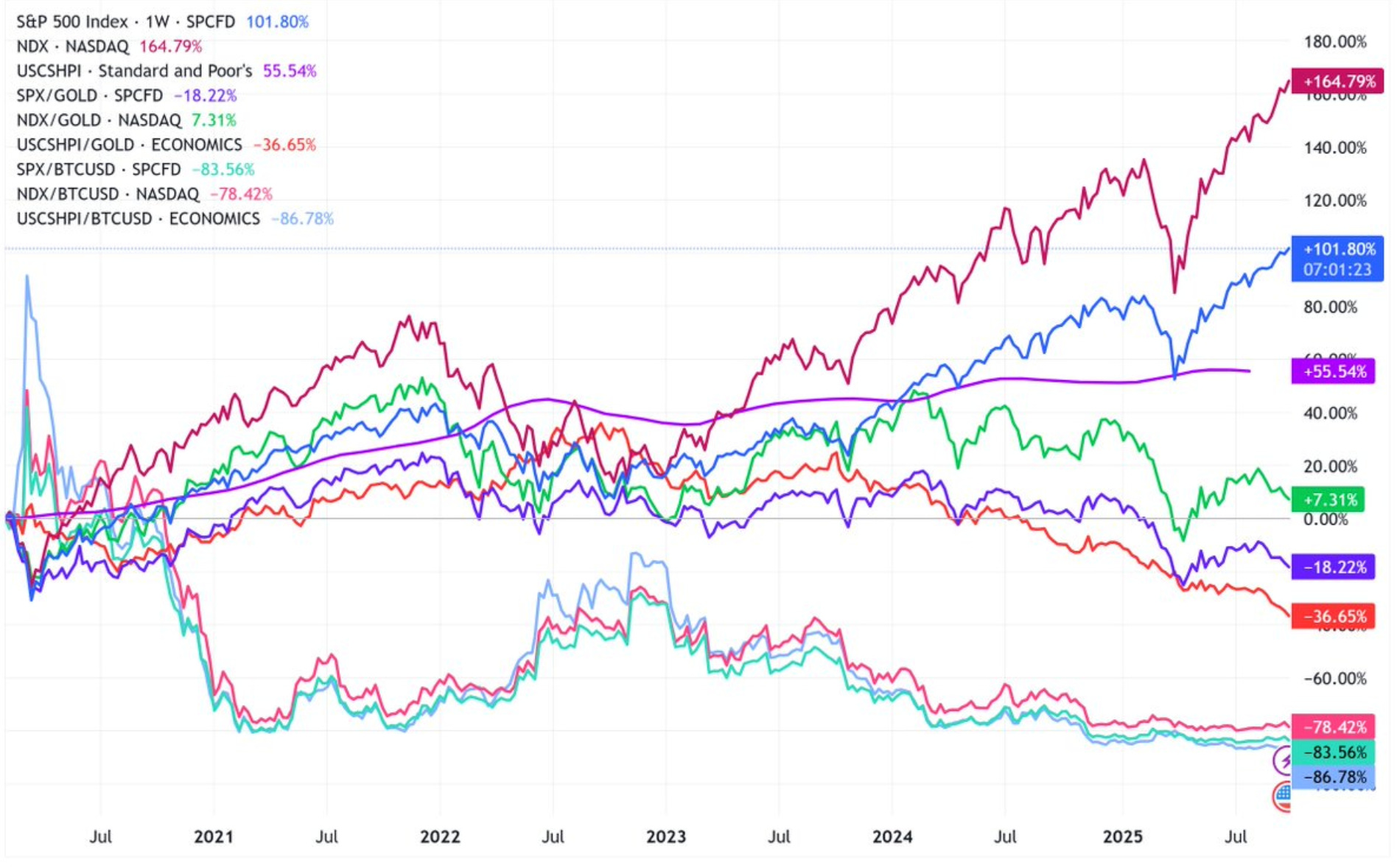

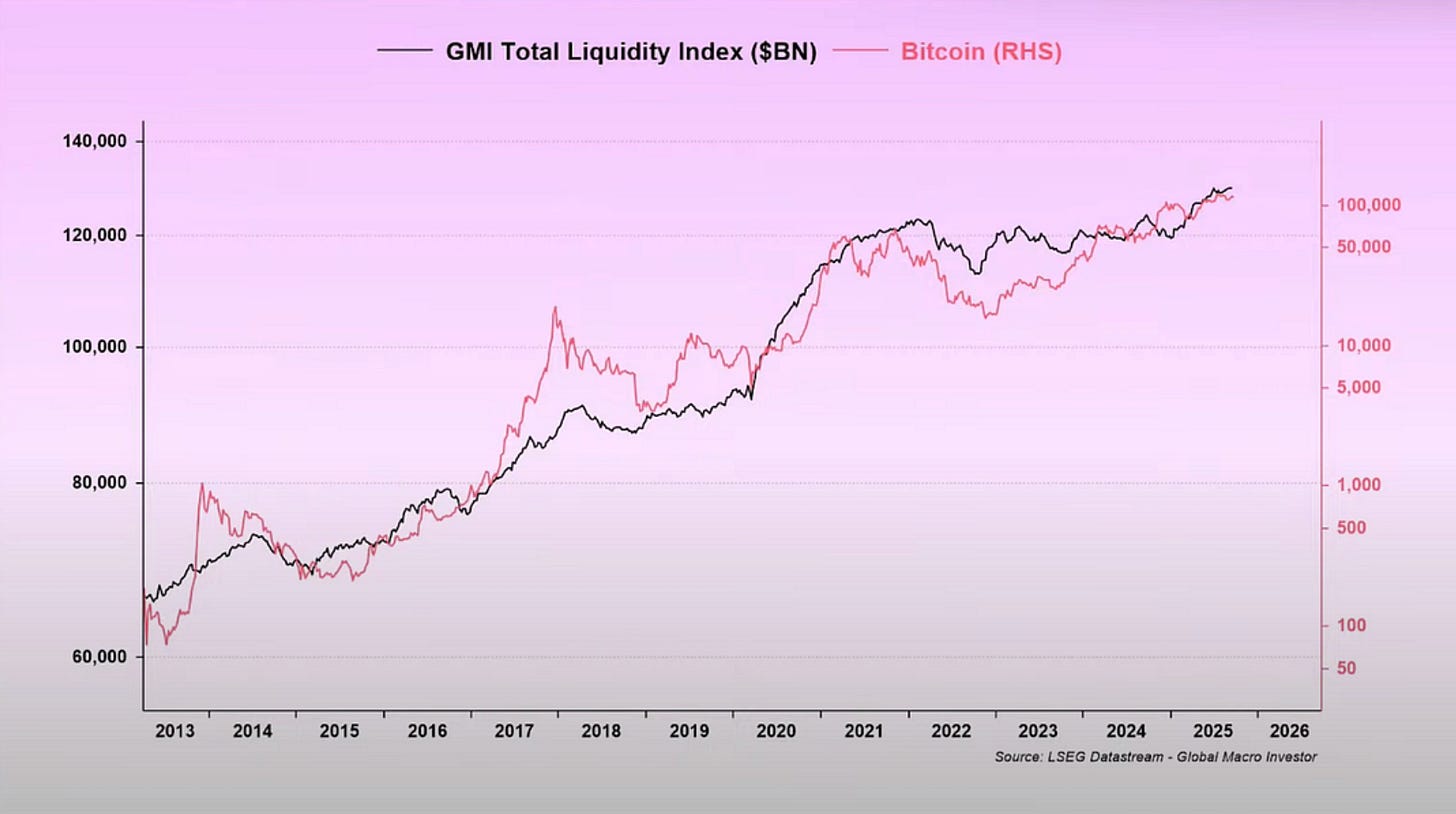

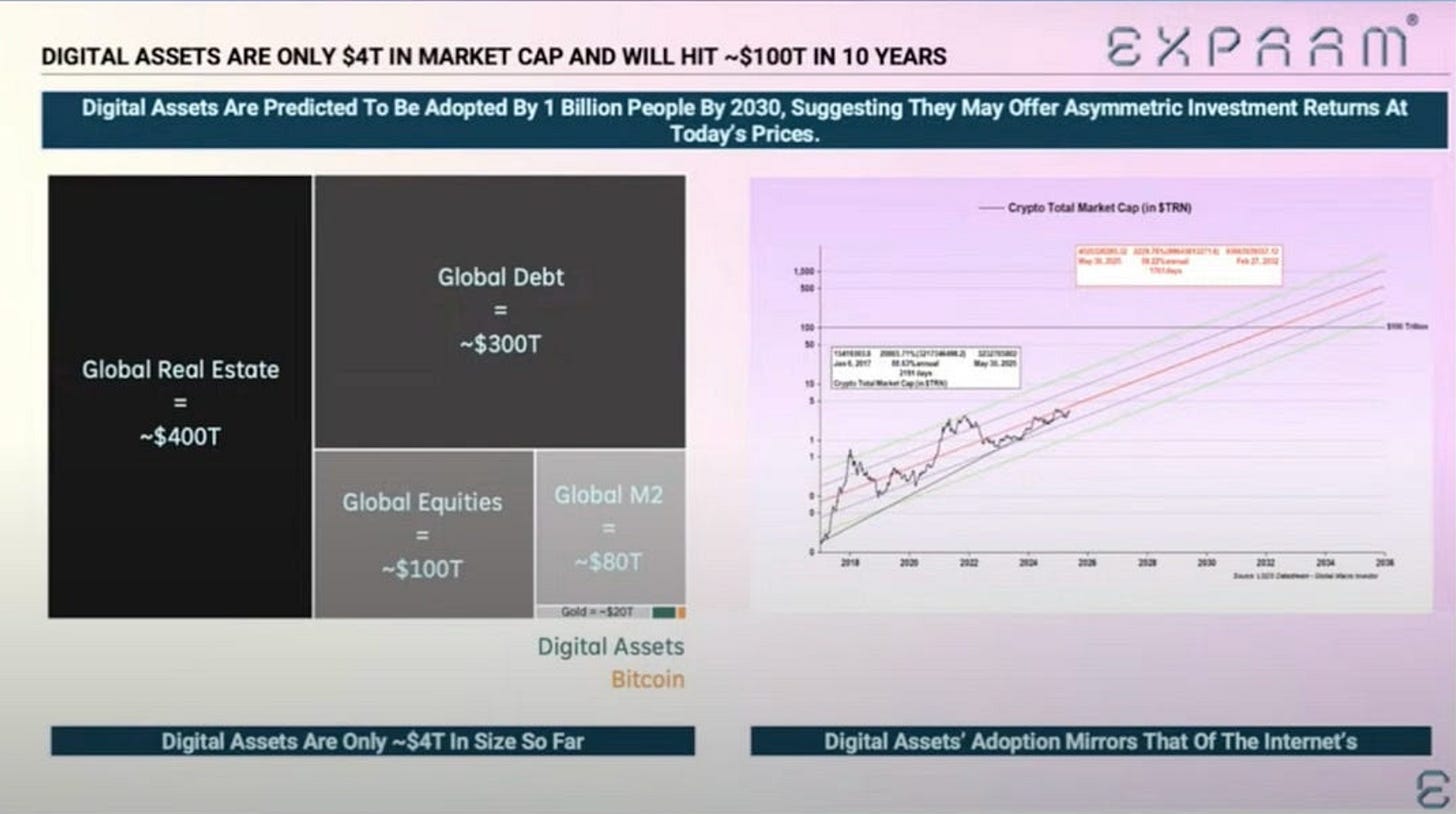

资产通胀反映的是货币贬值,而非有机增长。 当流动性扩张时,长久期资产(科技、AI、加密货币)表现优异。 当流动性收缩时,杠杆和估值则被压缩。

三大结构性驱动因素:

- 货币贬值:偿还主权债务需要持续的资产负债表扩张。

- 人口结构:人口老龄化降低了生产力,从而加剧了对流动性的依赖。

- 流动性管道:全球总流动性(GTL)——即中央银行与银行系统储备金的总和——自 2009 年以来,其走势与风险资产表现的 90% 相吻合。

3. 衰退风险:滞后数据,领先信号

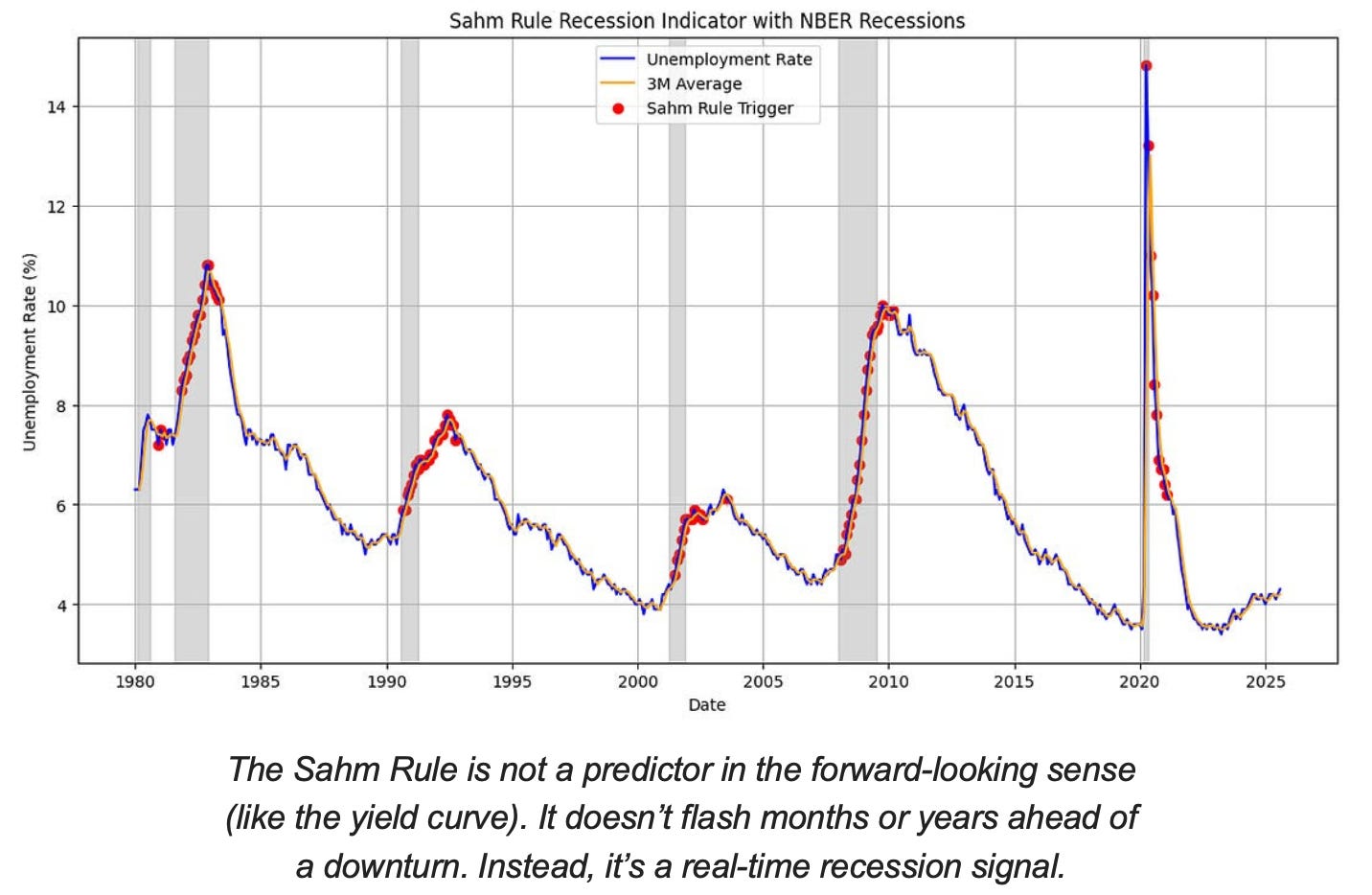

主流的衰退指标是回顾性的。 CPI、失业率和萨姆规则(Sahm Rule)都是在衰退开始后才对其进行确认。

解读:美国处于周期末期,而非衰退期。

软着陆的概率仍高于硬着陆的风险,但政策时机是制约因素。

领先指标:

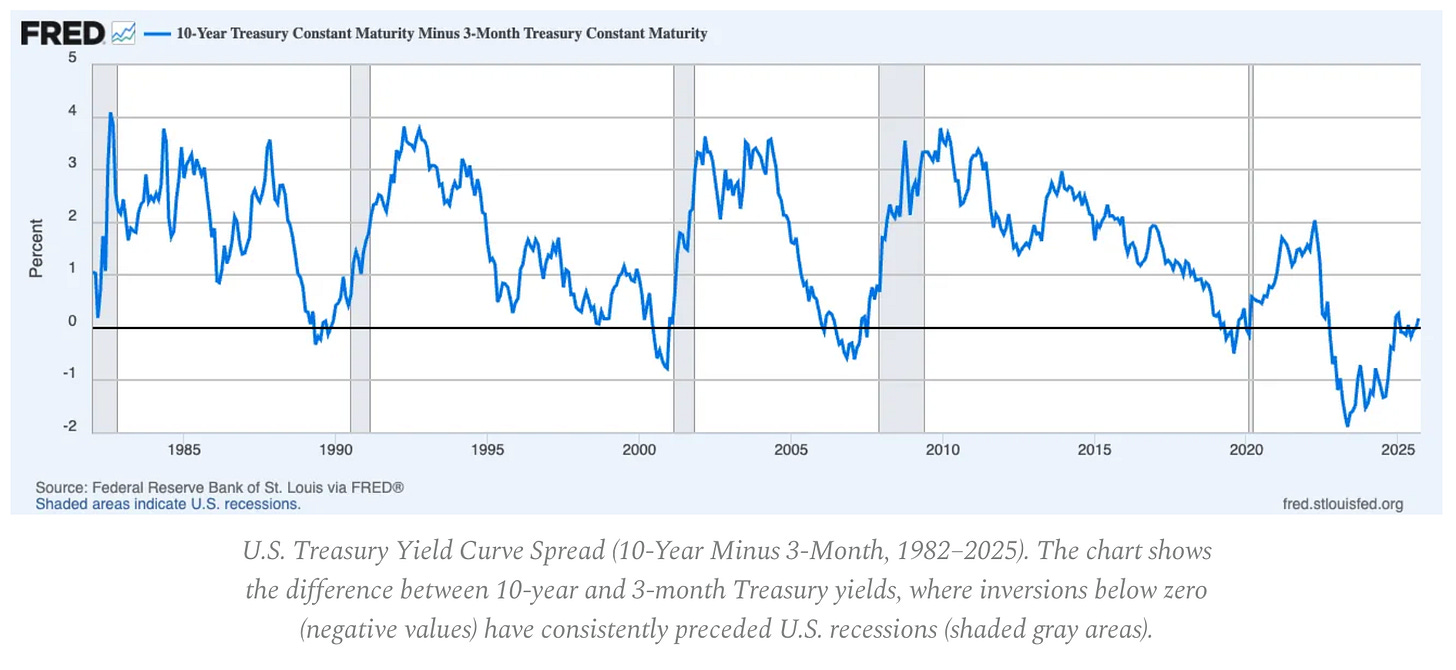

- 收益率曲线倒挂仍然是最清晰的前瞻性信号。

- 信贷利差得到控制,表明并无迫在眉睫的系统性压力。

- 劳动力市场正逐步降温;但就业市场仍处于周期性紧张状态。

4. 通胀动态:最后一英里问题

商品通胀放缓已完成;服务业通胀和工资粘性目前将整体 CPI 锚定在 3% 附近。 自 1980 年代以来,这「最后一英里」是反通胀过程中最复杂的阶段。

- 商品通缩目前抵消了 CPI 篮子中的一部分通胀。

- 近 4% 的工资增长使服务业通胀居高不下。

- 住房通胀在衡量上存在滞后;真实的市场租金已经降温。

政策含义:

- 美联储面临着在信誉与增长之间的权衡。

- 过早降息有通胀再加速的风险;维持高利率过久则有过度紧缩的风险。

- 最终的均衡结果是,通胀的新底部将在 3% 附近,而非 2%。

5. 宏观结构

三大长期性的通胀锚点依然存在:

- 去全球化:供应链多元化抬高了转型成本。

- 能源转型:资本密集型的脱碳进程增加了短期投入成本。

- 人口结构:结构性的劳动力短缺造成了持续的工资刚性。

这些因素限制了美联储在没有更高的名义增长或更高的均衡通胀水平的情况下,实现政策正常化的能力。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

相关标签

copyright © 2022 - 2026 Foresight News