在掠夺性市场里,「看穿套路」只是起点,「有纪律地活下去」才是终点。把怀疑、边界、风控、流程刻进肌肉记忆——这就是你在币圈更需要的坚韧投资哲学。

撰文:Daii

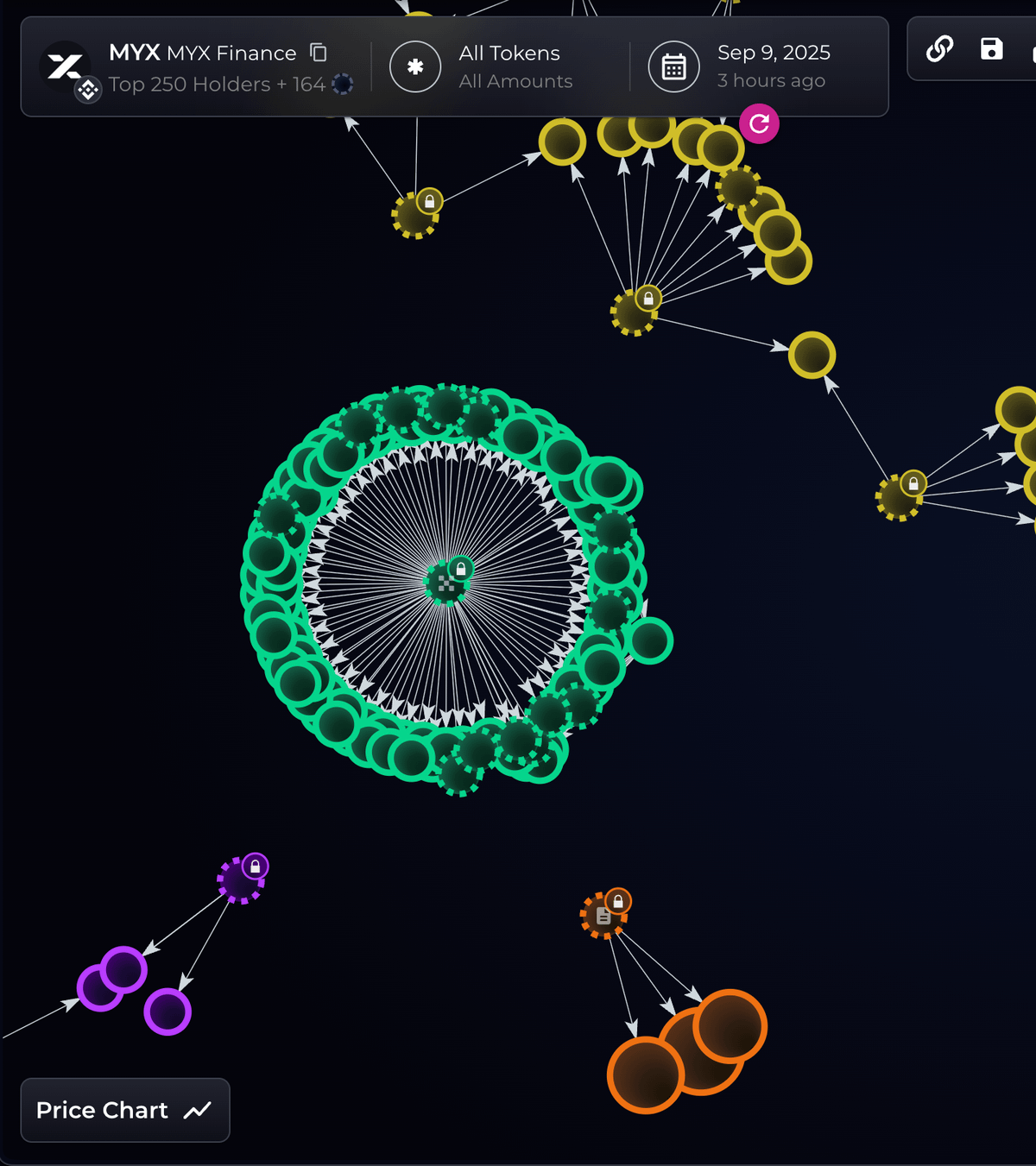

先看一桩刚发生不久的 MYX 秀。

2025 年 9 月上旬,它在多家交易所的价格像坐了火箭。一周里最高涨到十多美元,媒体也跟着放大了热度。

紧接着,链上数据团队 Bubblemaps 在 X(原 Twitter)上连发长帖:「同一个实体用 100 个新注资的钱包,从 MYX 空投里领走了约 1.7 亿美元」,还给出链上追踪细节(9 月 9 日起连发)。

随后,行业媒体和快讯平台跟进转载,事情迅速发酵。普通用户也在不同平台给出了很直接的感受:

- Binance Square 的用户 「Arfath 29」 发帖提醒:「前 5 个地址拿着 72.63% 的总供应,一旦砸盘,散户就是最后接棒。」(9 月中旬,发于 Binance Square)。这不是专业术语,就是一句大白话:少数大户说了算。

- Binance Square 的用户 「Lenora Opatz yMnL」 则更直白:「很多人做空这破币把之前赚的都赔光了,像被人每小时抽走流动性,想跑都跑不掉。」(9 月中旬,发于 Binance Square)。这就是散户在真实波动里感到的「进退两难」。

接着第二天到第三天,媒体开始系统梳理整件事:有的文章把这波行情称作一场「现货拉抬—挤爆合约空头—趁热出货」的组合拳;甚至把解锁 3,900 万枚代币的时间点与价格冲顶做了对照,提醒这是「流动性最好、最容易派发」的窗口。日期、幅度、清算额,都给了数字。

拉高出货,大家都看清楚了。其实,这轮挤空的「齿轮」很明显:

低流通 + 现货抬价 → 指数上移 → 合约强平 → 被动买入推更高。

核心原理就是:现货小钱撬动大杠杆。

只要把价格推过几个关键价位,清算引擎就会替多头继续买,形成「抬价—强平—再抬价」的反馈链,空头成排出局。这正是 9 月 8–9 日那组「累计 4,000 万美元以上强平」的直接背景。

但是,MYX 官方则在 9 月 10 日对外回应:否认欺诈与操纵,称空投奖励「基于真实交易与 LP 贡献」,并表示后续会更重视防女巫攻击(言外之意是,这些空投代币是被女巫冒领了)。同日多家英文媒体记录了这份回应,也引用了 Bubblemaps 在 9 月 9 日的长帖链接。换句话说,指控与辩解同时摆在台面上,大家各执一词。(Coinspeaker)

MYX 不承认操纵的最关键的支撑是:当前 MYX 在 15 美元左右。

但是,如果你据此认为 MYX 并没有去拉高出货,那就大错特错了。原因很简单:

「高位站得住」,不等于「估值合理」,更多是结构与节奏的合力。

MYX 当前流通约 1.97 亿,约占总量的 20%;在「低流通 / 高 FDV」框架下,单位价格的「弹性」很大,只要新增抛压不猛(MYX 空投是按月解锁的)、做市愿意接,报价就能在高位停留很久。

一句话,这轮 MYX 秀的剧本并不新鲜:

- 小流通托起价格、衍生品杠杆放大波动、强平把空头「卷」成买盘;

- 而价格之所以还在高位,多半是结构性供给紧 + 入口变多 + 升级叙事共同作用的结果。

无论你站在哪一边,至少先把两件事想清楚:

- 谁掌握了顺序与流量,谁就更能主导节奏;

- 高位横盘,并不等于风险消失。

所以,如果你参与 MYX 交易而且赔了很多钱,那也没有什么奇怪的。因为这场游戏本来就更偏向控制叙事和筹码的人。对于 MYX,你不碰就对了。如果你与我一样,也有空投择机卖出即可。

如果把这类反复上演的故事抽象成框架,它的名字就叫:

掠夺性市场结构(Predatory Market Structure)

它不是某个单点骗局,而是一整套被有意拼装的「制度安排 + 交易机制 + 激励设计」,让信息更灵通、权力更集中的那一侧,能够稳定、反复地从弱势参与者身上提取价值。

说白了,掠夺性市场结构就是丛林社会,这里奉行的唯一准则就是——弱肉强食。

- 传统金融里,这套结构藏在订单流回扣与暗池内化里,藏在盘口造势与诱骗挂单里;

- 到了加密世界,它摇身一变,借「高 FDV、低流通」的发行方式、花样分发与顺序权(MEV)、KOL 的扩音链条以及清算机制,把旧戏法演得更快、更猛。

换句话说,它不是系统的「漏洞(bug)」,而是被写进产品与制度里的「功能(feature)」。理解到这里,问题就不再是「谁又割了谁」,而是这套结构为何能长期运转、靠什么维持护城河、以及我们能做什么。

接下来,我们一个一个来拆解。

1. 币圈「掠夺」为何「屡禁不止」

就像上面的 MYX 那样,表面上是某个项目、某条消息、某次踩踏,实则背后有几块长期不变的地基在起作用——信息谁更灵、谁有能力把信息变成收益、以及制度的缝隙在哪里。

弄清这三块地基,才能明白为什么同一套戏法总能换皮重演,也才知道该从哪里下手自保。

1.1 掠夺的三大基石

如果只盯着一两次暴涨暴跌,很容易把一切归咎于「人心贪婪」。可把镜头拉远,你会看到更稳定的「地形地貌」:

第一块基石是信息不对称。

这不是新鲜词——早在 1970 年,经济学家阿克洛夫就用「柠檬市场」解释过:当买方很难分辨好坏,坏的产品会把好的「挤」出市场。

「柠檬」不是文学修辞,而是美式俚语里对问题车 / 次品的俗称(美国甚至有专门的「柠檬法」保护买家)。20 世纪初的媒体已用 lemon 指代「买到的劣质货」,后来特指有隐患的二手车。

阿克洛夫用二手车市场做隐喻:卖家最清楚真实车况,买家难以分辨,只能按「平均质量」出价,结果优质车主不愿出售,劣车(lemon)把好车「挤」出市场,整体质量一路下滑。

在加密里,项目方比普通人更了解代币分配、解锁节奏、做市安排,结果就是「优质稀缺、劣质横飞」。

这套理论并非纸上谈兵,而是被一代又一代的数据验证过的老问题。

第二块基石是有能力、也有动机利用不对称的一方始终存在。

传统证券市场里,谁掌握你的订单怎么被转送、以什么顺序成交,谁就更容易在你看不见的地方「吃掉一点价差」。所以美国监管要求券商披露订单路由,并履行「最佳执行」,甚至因未尽义务而被重罚——比如 2020 年 Robinhood 因为未充分披露回扣、未能给客户拿到最优价格,被 SEC 罚了 6500 万美元。

这说明路由与顺序的控制权,会变成散户难以察觉的「看不见的成本」。(sec.gov)

把同样的逻辑搬到链上,更直白:谁能改动出场顺序,谁就可能把你的买卖夹在中间赚钱,这就是研究里常说的「顺序权」。多篇论文从 2019 年起系统记录了这类「前后夹击」的做法,指出它会伤害普通用户的成交质量,严重时甚至影响共识稳定。

顺序权之所以值钱,正因为它把「时间先后」换成了「确定的利益」。

这就是你经常听说的 MEV 攻击,《MEV 三明治攻击全解析:从排序到闪兑的致命链条》是我对一次 MEV 攻击的详细拆解,这一次攻击让交易者一次性损失了 21.5 万美元。

第三块基石是宽松或滞后的外部环境。

当一项活动与传统金融「做的是同样的事」,却游离在监管之外,就等于给了掠夺者一片「低风险高收益」的飞地。

国际证监会组织(IOSCO)在 2023 年–2024 年接连发布两套最终建议,一套针对加密与数字资产服务商(18 条),一套针对 DeFi(9 条),核心就是把「同活动、同风险、同监管结果」这条红线划清:你只要干的是证券市场里需要管理的风险,就应该承受类似的冲突隔离、信息披露和市场操纵约束。

换句话说,制度的篱笆在补,但空档期确实存在,而掠夺者最善于在空档里生长。(iosco.org)

1.2 将「复杂性」的武器化

信息不对称并不总是「天然」的,很多时候是被刻意放大的。

2008 年金融危机是一堂现成的「复杂性」教材:把风险高的贷款切成层层叠叠的证券,再配上过度乐观的评级,你很难看懂它真正装了多少雷;金融危机调查委员会(FCIC)的正式报告用大量证据复盘了这条链,结论直白——复杂的结构掩盖了真正的风险。(fcic-static.law.stanford.edu)

加密世界的「复杂性」换了外壳:代币经济学可以写成任何你看不懂的样子,权限、铸币、黑名单、税费、解锁——只要变量够多,「普通人读不懂」几乎是注定的。复杂性在这里被赋予一种「使命」:我不需要让每个投资者都懂,只要多数人不懂,筹码就能在看似公允、实则极不对称的条件下完成转移。(Kaiko Research)

「复杂性」还有另一层用途:雾化责任。

当流程足够长,角色足够多,每个环节都能说「我只是按程序办事」。这正是 2008 年「从放贷到分销」的老剧本给我们的教训:风险被切得粉碎、责任被切得更碎,等到出事,很难找到清晰的一根线来追责。

加密在很多时候复制了这种「链条化」的分工——发行、做市、上币、托管、营销,相互之间既有关联,又彼此指向不同的法律主体。这也是为什么国际证监会组织(IOSCO)一再指出的纵向一体化存在严重的利益冲突,只有把这层「复杂性」拆开,才有可能防止掠夺的反复出现,这个我们后面会详细讲。(iosco.org)

1.3 「情绪」被「规模化生产」

如果说「复杂性」让你看不清,那「情绪的规模化生产」则让你停不下。

社交平台改变了叙事传播的速度和半径,「情绪」可以像产品一样被批量制造。Chainalysis 在 2024 年的年度报告里统计,2023 年在 DEX 新上架的 ERC-20 代币里,有 54% 显示出「疑似拉高出货」的特征——并不意味着它们都发生了骗局,但说明「按剧本造浪」的模式极其普遍;同时,这些代币合起来只占 DEX 总交易量的 1.3%,也就是说,量小但密集、易操控。这正合「用小钱撬动大声量、用大声量引来真流动性」的商业逻辑。(Chainalysis)

更可怕的是,「扩音器」正在持续进化、甚至自动化。

2023 年的研究披露过一支在 X 平台上运行的加密「机器人网军」,用生成式 AI 自动写文案、自动回复,批量引流到可疑站点;技术并不高深,但思路很清楚:把「造势」这件事从手工车间变成流水线。

到了 2024 年、2025 年,媒体与链上取证机构进一步观察到,借助 AI 的诈骗与「杀猪盘」规模不降反升,甚至走向了「模板化外包」。

当「话术」与「情绪」成本被压到极低,信息瀑布就会不断把人推向那个熟悉的地方——在最热闹的时候冲进去,在最拥挤的出口前被卡住。(WIRED)

1.4 小结

把这三大块放在一起看,其实就明白了:很多时候,不是你运气差,而是「更有权势的人」把信息差做成了生意、把复杂性当成了武器、把情绪做成了流水线产品。只要「控制权」和「收益分配」不在一条线上,这场游戏就会一轮接一轮地重演——无论是华尔街的 CDO,还是链上的 meme。

你可能会问:万物有始终,这币圈的「掠夺」何时才会结束呢?

2. 币圈「掠夺」有没有尽头?

有,但「掠夺」从来不是自己消失的。资本市场的秩序,几乎都是在伤口缝合时才长出来的疤。如今币圈的掠夺,只是股市的翻版。知道了股市掠夺是如何终止的,那么币圈的时间表也就不难猜了。

2.1 股市「掠夺」的终结

上世纪的股市就是这样:1929 年「黑色星期四」把华尔街从神坛上拉下来,道琼斯指数其后一路跌到 1932 年,累计跌幅接近 90%,银行倒闭、信心坍塌,才逼出了《证券法》(1933)与《证券交易法》(1934),以及如今耳熟能详的 SEC(美国证券交易委员会)。

这家机构的使命很朴素:保护投资者、维护公平有序的市场、促进融资——它的出现标志着一个转折:资本市场正在从「野蛮生长」的丛林,走向「有规则的球场」。

危机—修法—再进化,是股市百年里反复出现的节拍。

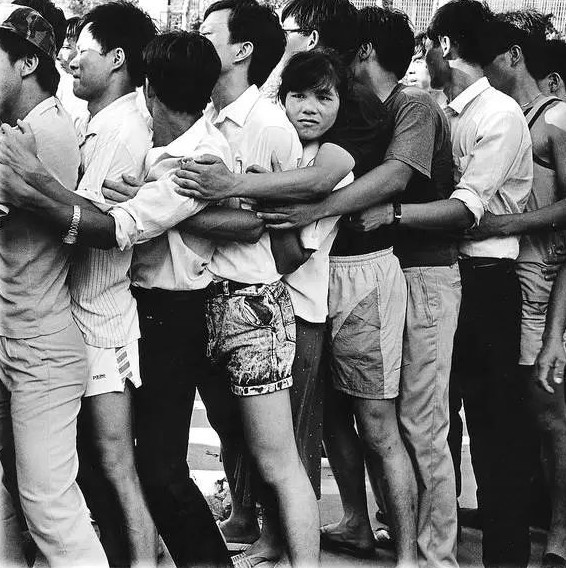

回望中国也一样。1992 年「深圳 8·10」风波让新生的股市在几天里近乎腰斩,直接推动了同年 10 月建立中国证监会(CSRC),从「谁都能摸一把」的试验场,转入「有监管门槛」的市场。下图为风波中,排队购买新股认购抽签表的人们。

所以,当我们问「币圈的掠夺有没有尽头」,更准确的说法是:

有,但不会主动到来。

从股市的脚印看,尽头通常出现在大的混乱之后,以成体系的规则、披露和「刹车」被缝进去为标志。

2.2 币圈的出路在哪里

方案其实是现成的,关键在于落地。

早在 2023 年 11 月,国际证监会组织(IOSCO)发布了面向加密与数字资产市场(CDA)的 18 条最终建议,把传统证券市场里「早就跑顺的那套」翻译到加密场景:

同样的活动、同样的风险,就应当有同样的监管结果。

这些建议直指大多数币圈「老问题」:集中式服务商(CASPs)的纵向一体化冲突、市场操纵与内幕、托管与客户资产隔离、技术与运营风险、以及面向零售用户的适当性与营销边界。IOSCO 的新闻稿把「同活动、同风险、同监管结果」写成醒目的原则,并附上完整报告。(iosco.org)

同年 12 月,IOSCO 又端出 DeFi 方向的 9 条最终建议,把「去中心化」这个看似无主的地带,拆解出可以承担责任的「可负责主体(Responsible Persons)」:

谁在设计产品、谁在运营前端、谁在收取费用,就该承担相应的信息披露、风险管理与跨境协作义务。

配套的 Umbrella Note 说明了 CDA 与 DeFi 两套建议如何互相衔接——不管你是中心化平台还是智能合约的组织者、分发者、前端运营者,只要在从事同类的证券市场活动,就应该落到同一套结果导向的监管框架里。

这不是「一刀切」,而是把「应然结果」搬过来:你做了什么,就按结果对齐什么。所有原文都在 IOSCO 官网可以下载核对。(iosco.org)

如果想象一下「落地后的币圈」,画面不会很陌生:

- 交易次序要有明确的边界,像传统市场的「劣价成交禁止」那样,尽力避免把普通人夹在中间;

- 信息披露要从「精美白皮书」变成「可审计的事实清单」,把代币分配、解锁表、合约权限、相关方利益摊开来说;

- 利益冲突要么隔离、要么让价格来竞价——谁掌握了顺序权 / 流量权,谁就把这部分收益公开化、竞价化,并把费用回流给用户,而不是消失在黑箱里。

你熟悉的股市「刹车」「不劣价成交」「经纪—自营隔离」,在加密世界都有可迁移的影子。IOSCO 的两套建议之所以被称作「结果导向」,正是因为它并不执着于你用的是链还是数据库,只问你实现了什么金融功能,就让你对齐同样的秩序与责任。(sec.gov)

2.3 小结

当然,「掠夺」的尽头不会自己走来。股市的秩序是在大跌、在丑闻、在代价之后才长成的;币圈也不会跳过「阵痛」。

但好消息是:这回不是从零开始,现成的工具箱已经摆在桌面上——报告、条款、流程、披露模板,连「如何衔接中心化与去中心化」的桥梁都有人写好了。

剩下的,是行业与监管如何把它们拧进现实:把叙事的速度交给技术,把秩序的底线交给规则。等这些钉子钉牢了,虽然「掠夺」不会完全消失,但它会越来越贵、越来越难,也越来越不划算。

但是,你一定要记住,在「掠夺」消失之前,也是最危险的时刻。

3. 当下,你需要坚韧的投资哲学

坚韧,不是会不会「预判顶底」,而是有没有一套在任何行情都不自毁的秩序感。

它由三个原则构成:

只投愿意拿十年的标的;把信息差反转为流程化尽调;把杠杆从词典里删掉。

3.1 只投愿意拿十年的币

「愿不愿意拿 10 年」是闸门,闸门背后是定义。

本杰明·格雷厄姆把投资界定为「在充分分析基础上,承诺本金安全并获得适当回报的操作;不符合者皆为投机」。这不是鸡汤,而是把问题从「能赚多少」拉回「我到底在买什么」。(Novel Investor)

你愿意拿十年的,通常是有清晰用途、可持续现金流或网络效应的资产;过不了这一关的,多半只是下一波「热闹」。这条分界线的价值,在于逼你先回答「我在买什么」,而不是「我能赚多少」。

数据也提醒我们,别高估自己的「手速」。经典的大样本研究跟踪了 66,465 个家庭账户:交易越频繁,回报越差;最「勤奋」的那组年化仅 11.4%,而市场基准是 17.9%。机构层面同样如此:S&P 的 SPIVA 记分卡显示,2024 年美国大盘主动基金里 65% 跑输标普 500;把周期拉长,落后比例更高。

换成大白话:少做决定,做对决定。(faculty.haas.berkeley.edu)

3.2 把「信息不对称」反转为「我看得懂再上」

在加密里,「复杂性」常被当成盔甲:权限、税费、黑名单、增发、解锁表……变量越多,就越容易把普通人挡在门外。与其被动挨打,不如把尽调流程化,把胜率握回自己手里。

第一步看供给结构:把全稀释估值(FDV)—流通比例—解锁节奏放在同一张纸上。多份可复查的研究长期记录到一个共同现象:大体量解锁前后,波动抬升、价格走弱更常见,且解锁越大、压力越明显。你完全可以用 Kaiko 的季度 / 年度研究与 TokenUnlocks 的时间表交叉核对,先判断「谁在未来几个月提供抛压」(Kaiko Research;TokenUnlocks)。

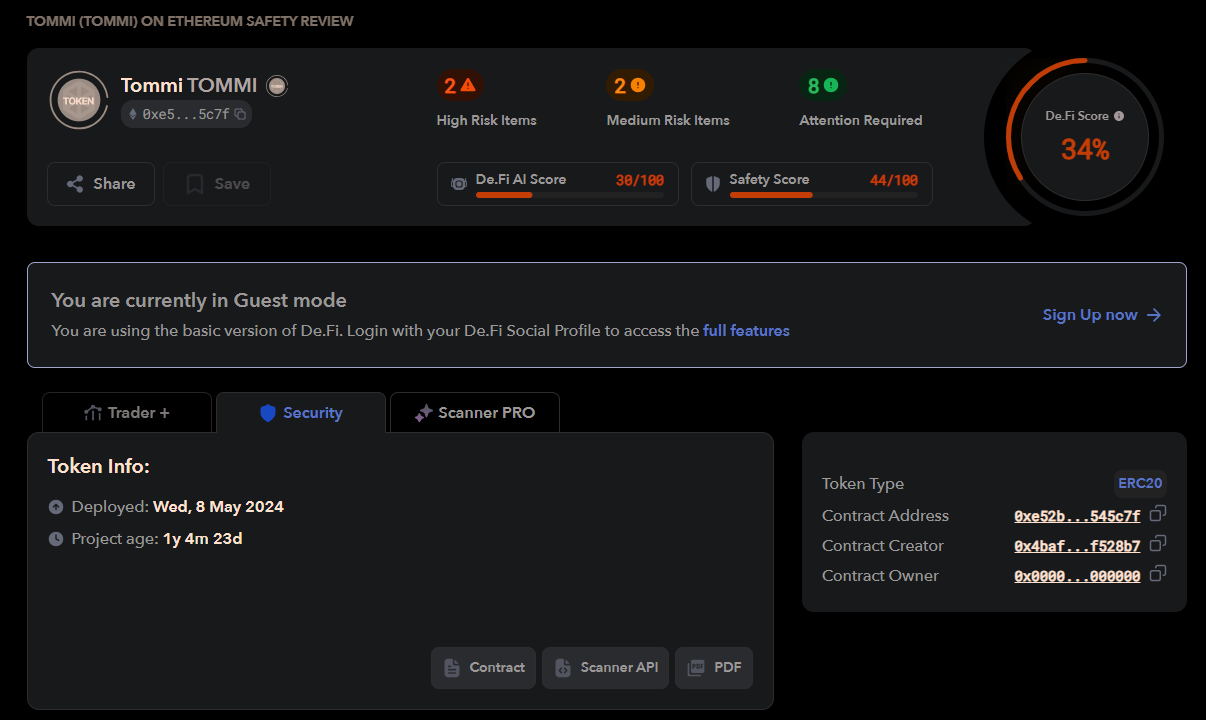

第二步做合约体检:你可以先用 De.Fi Scanner 之类的一键体检可快速筛雷——它们不是审计,但足以把明显的坑提前亮红灯(如下图)。

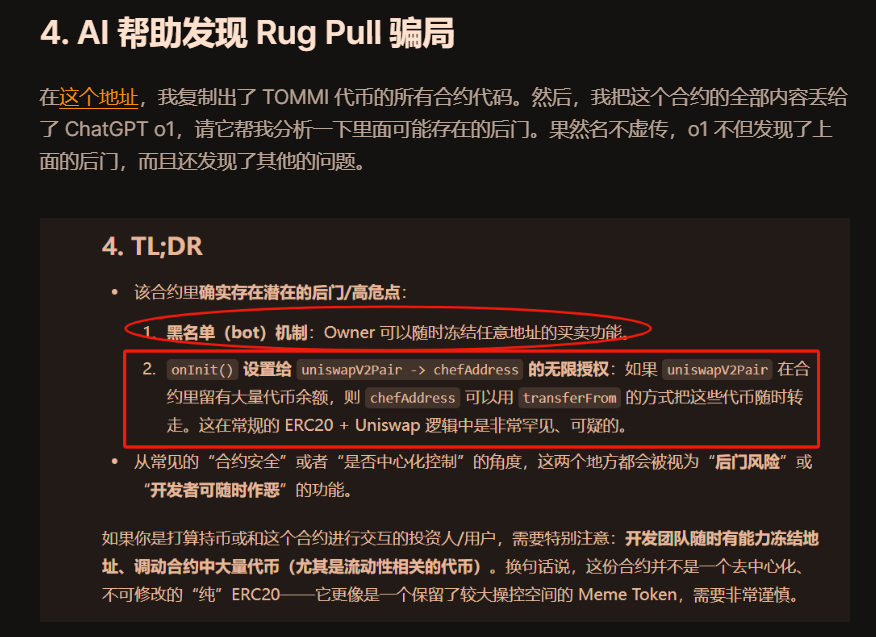

如果你还想进一步了解合约的问题,可以用 AI 来进一步分析。在《零基础教程:如何避开「百倍币」陷阱》,我详细讲解了如何通过 ChatGPT,发现 TOMMI 项目不但存在后门,而且存在黑名单的隐患。

第三步管住交易执行,把自己移出「被夹击」的队列。先用聚合器比价,谁能给到更优的实际可成交价就用谁。

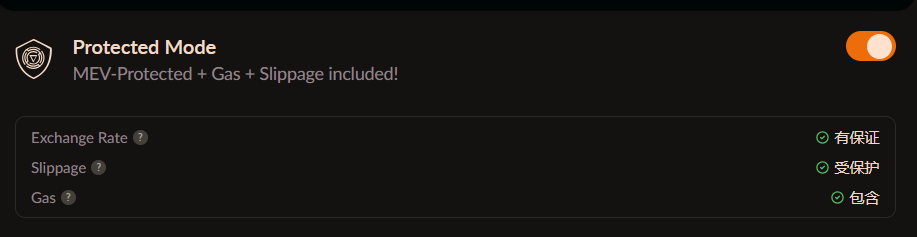

EVM 链上:我常用 1inch(含 Fusion/RFQ) 与 Odos(Protected Swaps),前者可走做市商报价、后者提供 MEV 保护路由(如下图),能显著减少滑点与「夹击」。

在 Solana,Jupiter 与 Titan 的路由能力与私有通道同样能降低被围猎的概率。无论哪条链,收紧滑点、切小大额、优先走带 MEV 保护 / 私有内存池的通道,都是你此刻就能落地的「物理隔离」。

简单一句话,就是先把「供给—权限—执行」三件事看明白,再决定要不要下手。做到这一点,你已经把大半的信息不对称,转成了属于自己的确定性。

3.3 把「杠杆」从你的词典里删掉

杠杆是把正常波动放大成「踩踏」的扳机。

金融稳定理事会的评估直言:加密 CEX 与 DeFi 的自动清算机制、抵押链条与伪匿名杠杆,使得下行时的强制去杠杆更具外溢性和自我放大;价格一旦触碰清算阈值,机器会先于人做决定,跌幅因此「加码」。

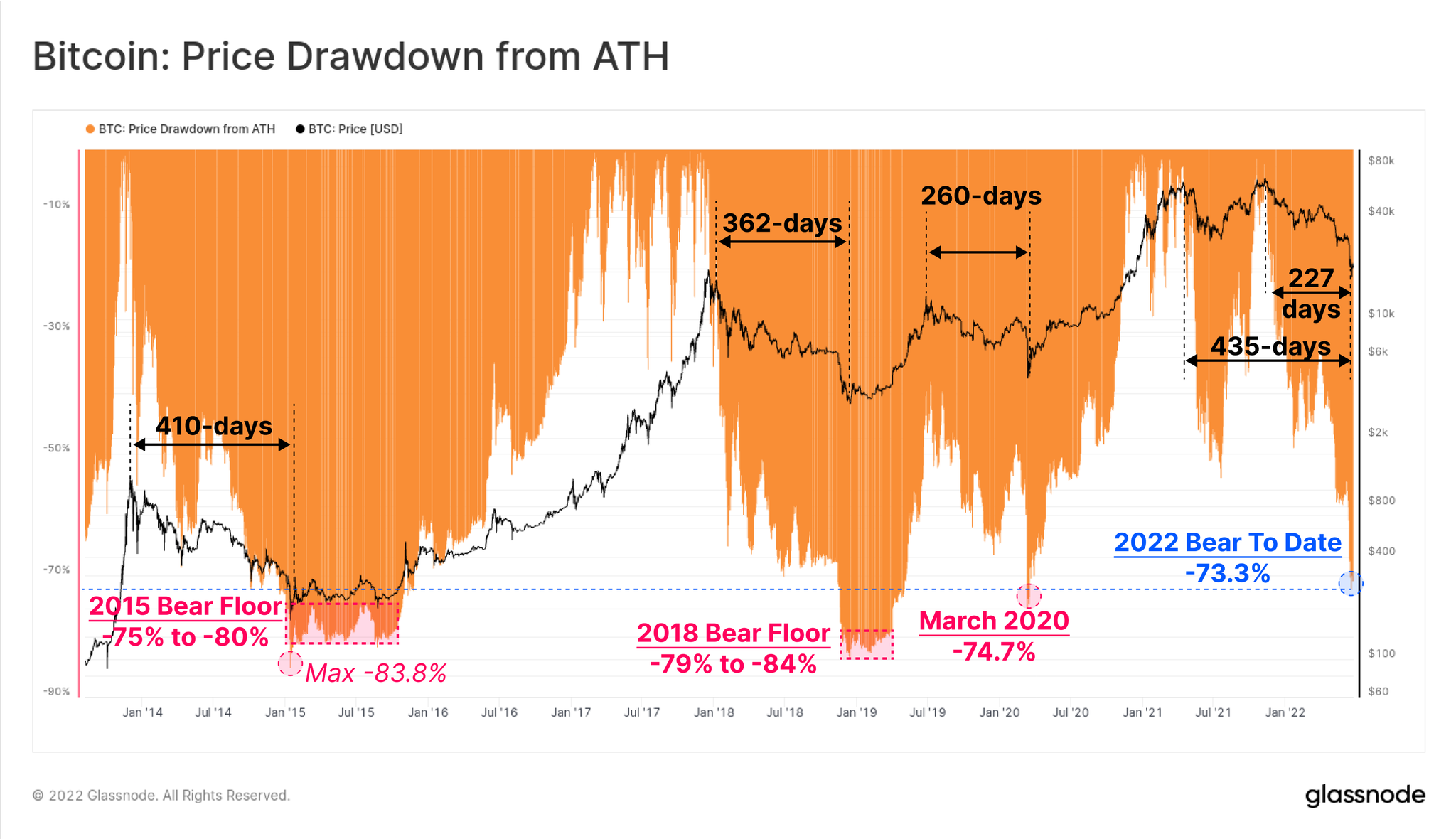

历史也很直白:比特币在牛市中出现 30%–50% 的回撤并不稀奇,完整周期里从顶到熊底 80% 的回撤也多次发生,见下图。

所以先给自己定生死线:不加杠杆,尤其不把生存权交给清算引擎;再把仓位和频率降到能「睡得着」的水平。

3.4 小结

链上的数据早就提醒我们:声浪常常大于体量,出口往往很窄;而秩序与复利恰恰需要慢与耐心。

坚韧,不是把自己练成刀锋,而是让自己穿上「铠甲」。

别和「掠夺者」的结构性优势对赌。

结语:穿过丛林,看见秩序与长期

把镜头拉远,你会看见两股力量同时推进:

一边是淘金与掠夺轮番上演,另一边是秩序在缓慢但坚定地生长。

加密世界的「从无序到有序」已进入施工期——IOSCO 的结果导向框架正在落地,欧洲的合规规则在加速成形,合规资本与链上基础设施开始相向而行。

稳定币把跨境清结算变成「实时、可编程」的公共水管,ETF 与代币化资产则把信任与审计带回场内。

所有这些变化传递同一个信号:

掠夺不是终局,秩序在逼近;泡沫不是全部,价值在沉淀。

但是,在规则彻底铺平之前,你仍要把铠甲穿好,不与结构性优势对赌。

记住:把速度让给别人,把生存留给自己;周期薄情,复利有耐心。

当秩序补上,优势将从「快手」回到「耐心与纪律」,你会庆幸自己站在了长坡厚雪的一侧。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。