Lombard 开盘预计 20 亿 FDV?

2025-09-17 10:08

ForesightNews 速递

2025-09-17 10:08

ForesightNews 速递

2025-09-17 10:08

来源链接

订阅此专栏

收藏此文章

乐观估计,Buildpad 打新参与者将获得近 7 倍收益。

撰文:Stacy Muur

编译:AididiaoJP,Foresight News

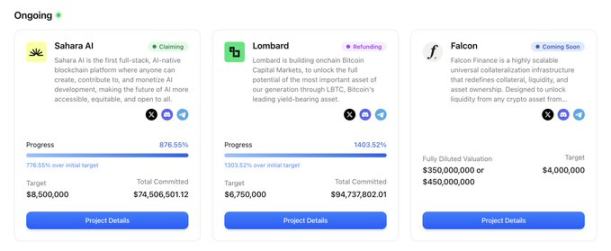

Lombard_Finance 已将其 BARD TGE 的日期定于 9 月 18 日。作为按 TVL 计算排名前 40 的最大 Web3 协议之一,Lombard 与 @babylonlabs_io 和 @SolvProtocol 等巨头并驾齐驱,是 BTCFi 领域的龙头之一。

那么我们对 Lombard 的 TGE 应该有什么期待?潜在的风险是什么?如何为此制定策略?

摘要

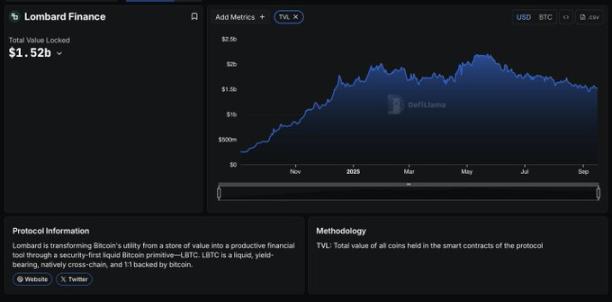

Lombard Finance 将自身定位为比特币资本市场的基础设施,从根本上重新构想了比特币参与 DeFi 的方式。凭借 14.8 亿美元的 TVL 和 LBTC,Lombard 正在构建“比特币领域的 Tether/Circle”基础设施,这将释放数万亿休眠的比特币。

即将到来的 BARD 治理代币 TGE (9 月 18 日 ) 代表了一个重要的拐点,此前在 @buidlpad 上进行的 9470 万美元创纪录社区销售超额认购了 1400%。

优势:为何 Lombard 是 BTCfi 基础设施的选择

市场主导地位与空前增长

- 14.8 亿美元 TVL — 在再质押 BTC 类别中排名第一,占据比特币 LST 市场 57% 的份额

- 第四大 BTC 衍生品,仅次于非生息型的 WBTC、CBBTC 和 BTCB

- 92 天内达到 10 亿美元 TV,加密历史上增长最快的生息代币

- 从冷存储中引入了 20 亿美元以上的新流动性进入活跃的 DeFi 部署

- 跨越 12 个区块链的 26 万 + 持有者,利用率为 77%

全栈基础设施架构

三层基础设施栈:

- 基础层:Lombard Ledger ( 相当于 BTC L2),由顶级机构运营 (OKX、Galaxy、DCG、Wintermute、Antpool、F2pool)

- 中间件:LBTC 和 BTC 封装器,充当具有 SDK 集成功能的去中心化、无需许可的 BTC 桥

- 分发层:Lombard Vaults ( 约 5 亿美元 TVL),跨领先的收益机会聚合 BTC 流动性

这使 Lombard 定位为基础设施层,使每条链都等同于 BTC L2,而无需孤立的环璄。

机构级安全与合作伙伴关系

- 由 14 家数字资产机构保障安全,包括 Galaxy、DCG、OKX、Wintermute、Amber、Antpool、F2pool

- 自推出以来零脱锚事件和安全记录

- 首个具有储备金证明 (Proof-of-Reserves) 的 BTC LST,确保持续透明的 1:1 BTC 背书

- 占 Babylon 质押量的 40%,通过 4 家机构最终性提供者 (Finality Providers) 质押了 18,000 BTC

团队与资本矩阵

BTCFi 中唯一的西方团队:

- Jacob Phillips ( 联合创始人 ):前 Polychain Capital Ventures 合伙人

- Dr. Sankha Banerjee:MIT 博士,前 Babylon 首席协议经济学家

- Olivia Thet:前 Coinbase 高级工程师 ( 构建了 ETH2 质押基础设施 )

- Patricia Ho:前 Scroll COO,前 OKX 副法律总监

由 Polychain 领投的 1600 万美元种子轮,并获得 Franklin Templeton、Binance、OKX、Bybit、Galaxy、DCG、Wintermute 以及主要比特币矿商的生态支持。

劣势与风险因素

比特币 LST 领域的竞争压力

- SolvBTC (11.5 亿美元 TVL) 提供类似的跨链比特币解决方案

- PumpBTC (1.15 亿美元 TVL) 瞄准相同的 Babylon 质押市场

- 如果比特币 LST 变成无差异化的产品,则存在商品化风险

- 对 Babylon 协议的依赖,底层基础设施的任何问题都会影响 Lombard

市场风险

- TVL 下降 ( 过去一个月下降 6.75%) 表明存在一定的资本轮动压力

- 低基础收益率 ( 约 1% APY) 在牛市期间可能无法吸引渴望收益的 DeFi 用户

- 任何再质押协议架构固有的削减风险

执行挑战

- 跨链复杂性增加了跨 12+ 条链的智能合约风险

- 需要跨 14 个联盟成员进行机构协调

- 随着 TVL 增长和集成更多链而面临的扩展挑战

看涨预期 (20-40 亿美元 FDV)

概率:30%

催化剂:

- 比特币 ETF 流入加速生息 BTC 的机构采用

- LBTC 和 BARD 在主要 CEX ( 中心化交易所 ) 上市 (Binance, Coinbase 已确认兴趣 )

- 通过机构合作伙伴成功与传统金融轨道整合

- 比特币质押成为标准做法 ( 类似于以太坊质押的演变 )

关键指标:

- 随着机构将比特币资本部署到 DeFi 中,TVL 增长至 50 亿美元以上

- LBTC 成为“比特币的 stETH”,在所有主要链上具有深度流动性

- BARD 捕获类似于成功基础设施代币的治理溢价

估值理由:

- 与 Circle/Tether 比较:基础比特币基础设施存在 1000 亿美元 + 的市值机会

- 与 Ethena 比较:领先的生息资产价值 100 亿美元 FDV

- Lido Finance:11.7 亿美元 FDV,在 ETH 质押中占据 32% 的市场份额

- 基础设施溢价:Lombard 控制着分发层,而不仅仅是一个产品

基本预期 (7.5 亿 -15 亿美元 FDV)

概率:55%

假设:

- 比特币 DeFi 采用率稳步增长,并保持市场领导地位

- BARD TGE 成功,价格适度升值

- 尽管存在竞争,仍在比特币 LST 市场保持主导地位

关键指标:

- 未来 12 个月内 TVL 稳定在 30-40 亿美元左右

- 在增长的比特币 LST 市场中,LBTC 保持 40-50% 的市场份额

- BARD 以基础设施协议估值进行交易

看跌预期 (3 亿 -5 亿美元 FDV)

概率:15%

风险因素:

- Babylon 协议问题或削减事件损害信心

- 对比特币质押或跨链协议的监管打击

- 来自中心化比特币收益产品 (CEX 质押 ) 的竞争

- 更广泛的 DeFi 市场崩溃或比特币价格暴跌

来源链接

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

在 App 打开

copyright © 2022 - 2025 Foresight News