过去一年的散户交易中,有 81 亿美元的稳定币兑换遭遇了超过 0.1% 的滑点损失,本文将剖析该问题。

撰文:Barter

编译:Tim,PANews

稳定币互换:好与坏

稳定币总供应量在 2024 年几乎翻倍,从 1298 亿美元增至 2034 亿美元,其中半数以上存在于以太坊链上。面对市场上流通的数十种稳定币及不断涌现的新币种,确保流动性互换尽可能接近 1:1 汇率至关重要。Barter 团队深度调研发现:实践

中稳定币互换常偏离 1:1 汇率,本帖将剖析该问题。

看似平平无奇,实则价值连城

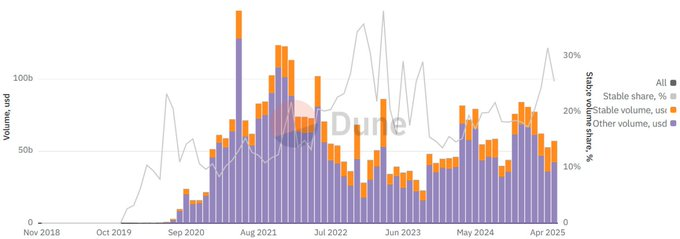

根据 DEX 交易数据,稳定币交易量占总交易量的比例维持在 20-30% 区间,而其交易笔数占比始终低于 5%。2025 年 4 月期间,稳定币交易量占比达 31.5%(绝对值 166 亿美元),交易笔数占比仅 4.6%。这意味着单笔稳定币交易的平均规模是普通 DEX 交易的 9.5 倍。

TVL 越低,效率越高

稳定币流动性池的 TVL 从 2022 年 1 月的 123 亿美元峰值跌至 2025 年 5 月的 6 亿美元。但自 2022 年初以来,稳定币交易量持续增长,使得流动性周转率提升 34 倍,截至 2025 年 4 月,单周周转率最高达 824%。这意味着:市场结构正向更高资本效率转型,流动性池如今支撑着规模显著扩大的交易量。

稳定兑换≠稳定执行

过去一年的散户交易中,有 81 亿美元的稳定币兑换遭遇了超过 0.1% 的滑点损失。其中 9.3 亿美元交易滑点超过 1%,这在稳定币兑换中属于异常之高的情况,且 78.5% 的高滑点交易集中于流动性较差的稳定币交易对。

虽然 1% 的滑点乍看之下似乎微不足道,但在高交易量的稳定币兑换场景中,它暴露了深层次的规模效率问题。因此,稳定币兑换目前占所有被三明治攻击交易的 53.8%,而 MEV(矿工可提取价值)和套利交易占据了稳定币兑换总交易量的 47.0%,即每周 16.1 亿美元。

费用低廉但代价高昂

稳定币互换中有害交易比例居高不下的根源在于费用压缩。过去两年半间,稳定币互换的平均手续费已暴跌 5.5 倍至仅 0.011%,按交易量加权计算的手续费更是低至 0.005%。虽然低廉费用能吸引订单流,但也导致有害交易占比异常增多。例如在提供 0.001% 超低手续费的 Uniswap V4 平台上,稳定币互换交易量中现已出现高达 80.2% 的有害 MEV 交易。

稳定币兑换中摩擦成本的数值分析

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。