裁决削弱关税政策影响,资金流入比特币市场激增,机构持仓比例显著提高。

撰文:火星财经

2025 年 5 月 28 日,美国国际贸易法院的裁决如同一颗深水炸弹,法官宣布特朗普对多国征收的关税「超越总统权限」。消息传出,比特币价格应声突破 109,000 美元,单日涨幅达 1.86%。交易平台上警报声此起彼伏,XBIT 平台交易量在裁决公布后激增超过 40%,无数空头仓位在瞬间灰飞烟灭。

「这是一次史诗级震撼!」Swyftx 首席分析师 Pav Hundal 在裁决后第一时间表示,「新的历史高点即将到来,这种势头基本上已不可逆转。」他口中的历史高点,直指 12 万美元——这个曾被保守看待的目标价,如今在华尔街分析师眼中竟显得「过于保守」。

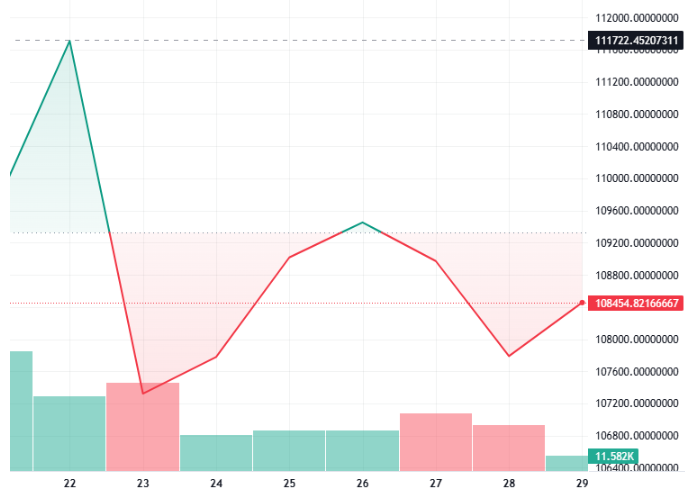

比特币近期走势图

比特币近期走势图

关税政策与比特币的「过山车」情缘

2025 年 2 月 3 日,比特币市场经历了一场血腥洗礼。随着特朗普签署对加拿大、墨西哥和中国进口商品征收 25% 和 10% 关税的行政令,比特币价格暴跌至 9.1 万美元,单日跌幅达到 6.83%。24 小时内,加密资产全网爆仓人数超过 73 万人,爆仓金额超过 22 亿美元。这场暴跌揭开了比特币与贸易政策联动的序幕。

Standard Chartered 分析师 Geoffrey Kendrick 在事后分析中指出:「投资者正从美国资产中战略转移配置。」当传统市场因关税动荡时,嗅觉敏锐的资金开始将比特币视为避风港。然而这种避险属性并不稳定——三周内比特币价格在 9.1 万至 10.2 万美元间剧烈波动,近百万散户在杠杆交易中被清洗出局。

经济学者盘和林道破了更深层逻辑:「前期由特朗普交易导致的加密资产上涨过快,加上美联储降息预期改变导致的流动性紧张,共同引发了暴跌。」比特币的避险属性与高风险特质在此形成诡异共生,为后续的史诗级行情埋下伏笔。

司法裁决:改写市场预期的「史诗震撼」

2025 年 5 月 28 日的法院裁决,在技术面上恰逢比特币的关键转折点。就在一周前的 5 月 22 日,比特币刚创下 111,970 美元的历史高点,随后回调至 107,750 美元附近盘整。裁决公布后,比特币迅速突破 109,000 美元阻力位,4 小时图上的相对强力指数 (RSI) 跃升至,MACD 指标呈现明显看涨交叉。

这一裁决的深层威力在于它动摇了关税政策的根基。特朗普政府虽立即提起上诉,但 Hundal 指出:「无论如何,这给贸易谈判造成漏洞,意味着市场可能出现重大重新定位。」当制度性风险被司法屏障削弱,资金流动的闸门随之开启。

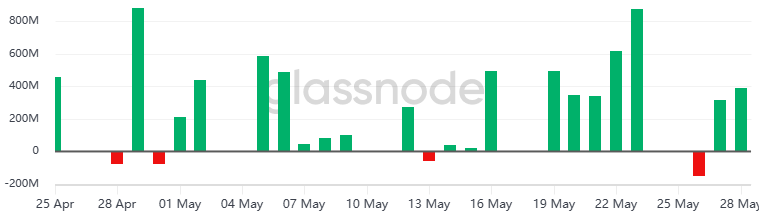

机构投资者的反应最为敏锐。裁决当周,美国现货比特币 ETF 录得 27.5 亿美元净流入,创 2025 年以来第二高单周表现。贝莱德的 IBIT 基金更实现连续 30 天资金净流入的惊人纪录。这些数字印证了 Kendrick 的观察:「现在一切都与资金流动有关——而这些流动以多种形式出现。」

美国现货 ETF 净流量

12 万美元:从「激进预测」到「保守目标」

就在关税裁决前两周,Standard Chartered 数字资产主管 Geoffrey Kendrick 做了一件罕见之事:他为自己的比特币预测公开道歉。不过道歉原因并非过于激进,而是因为他在 4 月预测的「第二季度 12 万美元目标可能太低了」。支撑他修正预测的,是一组震撼数据:过去三周美国比特币 ETF 流入 53 亿美元,机构资金正以前所未有的规模重塑比特币定价逻辑。

这些资金背后是传统金融巨头的深度参与:

- 软件公司 MicroStrategy 持续增持比特币,被市场视为「比特币杠杆化替代品」

- 阿布扎比主权财富基金大举持有贝莱德 IBIT 比特币 ETF

- 瑞士央行通过购买 MicroStrategy 股票间接配置比特币

机构持仓占比已从 2020 年的 10% 飙升至 2025 年的 40% 以上。当主权基金和央行入场,比特币的资产叙事发生本质转变——从散户主导的投机工具,升级为宏观资产配置的战略选择。

技术面暗战:12 万美元共识下的多空博弈

在看似一致的看涨预期下,技术分析师们却在关键位置展开激烈交锋:

- 110,800 美元:Bitunix 团队标记的短期压力区,过去多数反弹在此止步

- 108,000 美元:多头核心防御位,失守可能引发大规模获利了结

- 95,411 美元:短期持有者平均成本线,被视为牛熊分水岭

链上数据专家 Willy Woo 发出警告:「本周绝对至关重要。如果缺乏后续买盘,我们将面临又一个盘整期。」他的担忧源于市场微观结构的变化——比特币花费输出利润率(SOPR)显示短期获利了结压力积聚,而 ETF 资金流入相较前期峰值已显著放缓。

期权市场却展现出极致乐观。Deribit 数据显示,6 月底到期的比特币看涨期权在 12 万美元执行价位的未平仓合约激增,与 Standard Chartered 修正后的目标价形成默契共振。这种分歧映射出当前市场的核心矛盾:长期叙事强劲,但短期需消化近 40% 的年涨幅带来的获利压力。

挑战犹存:三大风险点暗藏杀机

即便在司法胜利的欢呼声中,清醒的分析师仍在雷达图上标记着风险信号:

1. 宏观政策「火药桶」未除

- 特朗普政府已对关税裁决提起上诉

- 欧盟 50% 关税延期仅到 7 月 9 日

- 日美第四轮关税谈判将于 5 月 30 日举行

美联储政策更添变数:摩根士丹利预测 2026 年 3 月前不会降息,与市场预期严重背离。当比特币与传统风险资产相关性增强,这些宏观变量将成为悬顶之剑。

2. ETF 资金流「边际递减」

- 尽管上周 27.5 亿美元的 ETF 流入亮眼,但相较 2024 年末的峰值已下降约 30%

- 贝莱德 IBIT 虽保持净流入,但单日流入量从高峰期的 5 亿美元降至 1 亿美元级别

机构主导的牛市正面临需求考验,市场亟需新的资金叙事接力。

3. 山寨币吸血效应隐现

历史经验显示,当比特币突破关键心理价位后,资金可能轮动至山寨币。Swyftx 的 Hundal 曾断言:「在比特币达到 10 万美元前,山寨币将保持波动」。而当前比特币距该目标不足 10%,一旦突破成功,可能触发「山寨季」,分流比特币资金。

超越 12 万:通往 20 万美元的征途

当市场聚焦 12 万美元的短期目标,真正的巨鲸已在眺望更远地平线。渣打银行 Kendrick 的年度目标仍锚定 20 万美元,而特朗普家族在比特币 2025 大会上的预测更为激进——2026 年底达到 17 万美元。这些预测的共同支点,是比特币供需结构的根本性转变:

Bitwise 数据显示:2025 年美国企业比特币购买量已超过新增供应量的 3 倍。这种结构性短缺在减半周期中被急剧放大——矿工新增比特币从每日 900 枚降至 450 枚,而仅贝莱德 IBIT 单日需求就达 800 枚。

稳定币通道的完善正为比特币注入新动能。Tether 在 2025 年第一季度新增发行 120 亿美元 USDT,这些「准入场资金」成为推动币价的重要潜在力量 9。当法币与加密货币的桥梁越发通畅,传统世界的资金洪流将找到更高效的泄洪通道。

结语

当法官的法槌落下,关税壁垒出现裂痕,比特币的 K 线图上已隐约浮现 12 万美元的密码。市场永远在未知中前行,但此刻,所有信号灯都闪烁着同一种颜色——比特币的「关税溢价」正在转化为实实在在的上涨动能,而华尔街的共识目标,或许只是新一轮征途的起点。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。