Huma Finance 的 Jupiter 预售,本质上是一场关于 DeFi 未来形态的实验。

撰文:Lawrence

引言:当 PayFi 遇见 Solana,一场价值重构的序幕

2025 年 5 月,Solana 生态的 Launchpad 战场硝烟弥漫。在 Pump.Fun 与 Raydium 围绕 Meme 代币和流动性挖矿的缠斗中,Jupiter 以一场战略级合作打破了僵局——全球首个 PayFi 协议 Huma Finance 宣布在其新平台 TGE(代币生成事件)启动 IDO。

这场合作不仅关乎代币发行的流量争夺,更被视作 PayFi(支付金融)与 DeFi 深度融合的里程碑。Huma Finance 以 43 亿美元累计交易量、年化 14% 的稳定收益,以及「现实资产 + 区块链」的叙事,为 Solana 生态注入了久违的价值锚点。而 Jupiter 凭借 40 万月活用户的社区势能,试图将这场预售推向「Web3 金融基础设施」的信仰之战。

一、Huma Finance:PayFi 赛道的「破局者」与数据狂飙

成立于 2023 年的 Huma Finance,定位为跨境支付与资金周转的区块链解决方案提供商。其核心逻辑是通过稳定币和智能合约技术,将传统金融中的贸易融资、信用卡清算、跨境汇款等场景链上化,实现资金流的实时结算与收益分配。根据最新披露,Huma 已实现43 亿美元总交易量,平台总收益达 409 万美元,活跃流动性资产突破 1.04 亿美元,存款用户数近 4.9 万(较上月增长 9 倍)。这一数据在 Solana 生态中堪称「统治级」——其交易量占 Solana DeFi 总 TVL 的 40% 以上,甚至超越 Jupiter、Raydium 等老牌协议。

相较于依赖投机性流动性的 DeFi 协议,Huma 的收益来源更具现实根基。其 10%-20% 的年化收益率源自跨境贸易中的利差套利和资金周转需求,例如中小企业通过质押应收账款获取链上信贷。这种模式使其在 Messari 报告的「30 万亿美元 PayFi 市场规模」中占据先发优势,并吸引 Distributed Global、Circle Ventures 等机构两轮累计注资 4630 万美元。

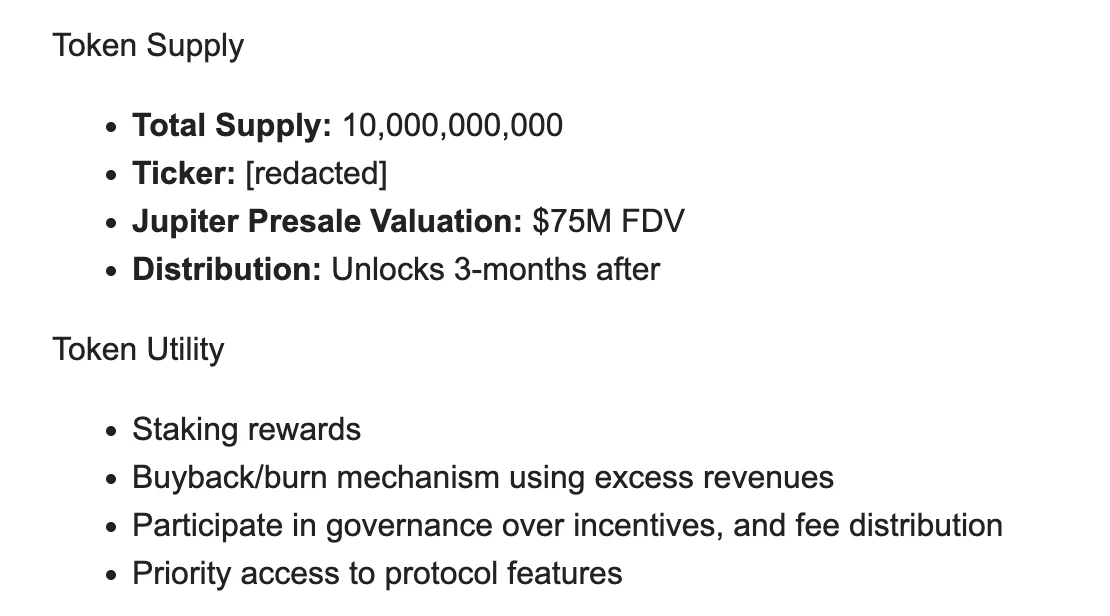

二、代币经济模型:实用主义设计与流通博弈

Huma 代币(HUMA)总量 100 亿枚,初始流通比例 17.33%,其经济模型凸显「收益共享 + 通缩机制」的双重逻辑:

- 代币效用:持有者可分享质押奖励(年化 14% 收益的部分分配)、参与治理投票,并享受协议超额收入的回购销毁(Buyback & Burn)。团队强调,Huma 的利润来源稳定,2024 年 4 月单月利润已达 900 万美元,这为代币价值提供了基本面支撑。

- 分配结构:5% 用于初始空投(面向早期存款用户),31% 用于生态激励,20.6% 归属早期投资者,19.3% 分配给团队及顾问。值得注意的是,预售仅占总供应的 1%(1 亿枚),且需锁定 3 个月。这种「低流通 + 高锁仓」的设计,既为早期参与者提供折扣机会,也试图缓解代币上市初期的抛压。

与上一轮融资 1.71 亿美元的 FDV 相比,本次预售估值 7500 万美元,折扣超 56%。这一策略显然意在吸引 Jupiter 社区的散户力量,但其 1% 的供应量也引发争议——社区提案中大量用户呼吁提高预售比例,以平衡机构与散户的入场成本。

三、Jupiter 的野望:从流量战争到生态联盟

作为 Solana 生态的流量入口,Jupiter 月活用户已突破 40 万,但其 Launchpad 业务长期面临 Pump.Fun 的压制(后者日活地址数超 50 万)。此次与 Huma 的合作,标志着 Jupiter 从「交易聚合器」向「生态孵化器」的转型:

- 战略协同:Jupiter 与 Huma 的 25 万美元资产互换(基于 7500 万美元 FDV),不仅是财务投资,更是生态协同的宣言。Huma 的支付清算能力可增强 Jupiter 的稳定币流动性,而 Jupiter 的用户基数将加速 Huma 的采用率。

- 社区共治:预售仅面向 JUP 质押者开放,无最低门槛但按质押量分配额度。这一设计既激励 JUP 锁仓,又将代币分配权交予社区,与 Pump.Fun 的「无差别打新」形成差异化竞争。

此外,双方计划共建 DAO 联盟,通过 Meme 传播、联合活动等方式扩大影响力。Jupiter 联合创始人 meow 在长文中透露,其与 Huma 创始人 Erbil Karaman 的十年私交为合作奠定信任基础——从 Quora 的早期相识,到 Facebook 内部的比特币布道,再到共同策划 JUP 代币销毁事件,两人关系已超越商业利益,成为生态联动的「情感纽带」。

四、PayFi 的机遇与挑战:在理想主义与现实壁垒之间

尽管 Huma 的 PayFi 叙事充满想象力,但其面临的挑战不容忽视:

- 竞争红海:Ripple、Stellar 等传统支付协议已布局链上化,而 Solana 生态内的 Parcl、Kamino 也在探索现实资产赛道。Huma 需凭借技术开放性(支持多链资产接入)和 Solana 的高性能优势建立壁垒。

- 合规风险:跨境支付涉及 KYC、反洗钱等监管框架,Huma 的「部分中心化」架构(如信用评估模块)可能成为监管焦点。团队宣称 2024 年实现零违约,但需持续证明其风控能力。

- 代币流动性博弈:3 个月锁仓期虽降低抛压,却可能削弱短期投机热情。若同期市场出现系统性风险(如 Solana 网络拥堵复发),代币解锁后的价格压力将陡增。

五、预售策略与社区情绪:一场理性与 FOMO 的拉锯战

对于普通投资者,参与 Huma 预售需权衡三大要素:

- 成本评估:按 7500 万美元 FDV 计算,HUMA 初始价格约 0.0075 美元。若对标上一轮 1.71 亿美元估值,潜在涨幅约 128%,但需扣除 3 个月锁仓的资金成本(假设年化收益率为 15%,机会成本约 3.75%)。

- 社区治理权:HUMA 持有者可参与协议费用分配等关键决策,这对长期投资者具有战略价值。若 Huma 能持续吸引真实商业需求,治理权溢价将逐步显现。

- 生态红利:作为 Jupiter 首个 Launchpad 项目,HUMA 可能获得生态空投、流动性挖矿等附加激励。历史数据显示,JUP 质押者在此前的 JTO、WEN 等项目中平均获得超 3 倍回报。

社区讨论中,支持者认为 Huma 的「现实收益 + 低估值」组合是熊市中的稀缺标的;反对者则质疑锁仓机制压制流动性,且 PayFi 赛道仍需时间验证。X 平台用户@DeFiGuru 评论称:「这是 Solana DeFi 从赌场转向银行的转折点,但银行需要百年信用,而加密市场只给 3 个月耐心。」

结语:Solana 生态的「成人礼」

Huma Finance 的 Jupiter 预售,本质上是一场关于 DeFi 未来形态的实验。若成功,PayFi 将证明区块链无需依赖庞氏模型也能创造真实价值;若失败,则意味着「现实资产上链」叙事仍需蛰伏。对于 Solana 而言,这场战役不仅是 Launchpad 的流量之争,更是生态从「高速扩张」迈向「价值沉淀」的成人礼。

正如 Jupiter 创始人 meow 所言:「我们需要让资金流在链上创造就业,而不仅是纸面财富。」无论结果如何,Huma 与 Jupiter 的联手,已为 2025 年的加密世界写下了一个充满张力的开篇。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。