比特币与传统市场的脱钩并不完美,也不是永久的。它仍将应对重大流动性冲击和宏观压力事件。

撰文:Bitcoin Magazine

编译:五铢,金色财经

随着全球资本压力加剧,比特币与传统市场的脱钩变得越来越明显。关税再度上调、利率上升以及企业盈利疲软导致股票和信贷市场再次出现波动。许多大盘股公司表现不佳,不仅受到基本面的影响,还受到地缘政治、贸易政策和政策不确定性的影响。

然而,比特币价格正在上涨。

它的运动并无异常。它并没有脱离现实。它越来越独立——不仅在资产表现方面,而且在推动资产表现的力量方面。比特币开始不再像高贝塔值的股票工具,而更像结构差异化的资产。

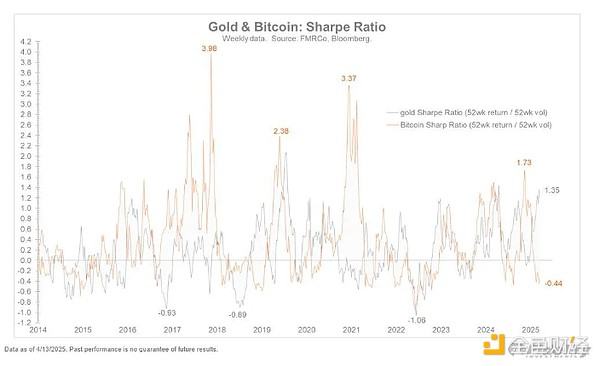

正如富达全球宏观总监 Jurrien Timmer 最近所说,黄金仍然是一种稳定的价值存储手段,而比特币的波动性为同时持有黄金和比特币提供了强有力的理由,正如它们的夏普比率所示:

对于企业财务领导者来说,不断变化的风险 / 回报状况及其与传统资产日益扩大的差异值得认真关注。

高度尖锐、中等相关的异常值

比特币仍然不稳定——但这种不稳定已经产生了结果。其夏普比率目前超过大多数传统资产类别,包括美国股票、全球债券和实物资产。这表明,在风险调整的基础上,即使经历压力和复苏周期,比特币仍将持续表现出色。

与此同时,比特币与标准普尔 500 指数的相关性已下降至中等水平。从实际意义上讲,这意味着尽管它可能仍会对全球流动性或投资者情绪的变化做出反应,但它越来越受到结构性不同因素的影响:

- 主权层面的积累

- 现货 ETF 流入

- 供应侧压缩事件(例如减半周期)

- 全球对中性储备资产的需求

这种行为特征的转变——从风险相关性到结构差异化表现——强调了为什么比特币可能正在发展成为一种战略储备资产,而不仅仅是一种投机资产。

比特币的核心结构在设计上是解耦的

即使比特币在过去的周期中与科技股同步交易,其基本特征仍然截然不同。它不产生收益。它的估值不是基于现金流预测、产品周期或监管指导。它不受关税、劳动力成本冲击或供应链限制的影响。

如今,尽管美国股市面临保护主义抬头和盈利增长脆弱的压力,但比特币在结构上仍未受到影响。不受大国间贸易摩擦影响。它不依赖于季度业绩。它不易受到货币紧缩、企业税收或行业轮换的影响。

比特币不受这些力量影响并不是暂时的。这是资产构建方式的结果。

它具有全球流动性、抗审查性、以及政治中立性。这些属性使得它越来越有吸引力——它不仅是一种增长资产,而且是一种战略资本储备。

比特币的风险与企业运营模式无关

在财政讨论中,这一区别常常被忽视。大多数企业风险敞口集中在同一系统内:

- 收入以当地货币计价

- 储备以短期主权债务或现金等价物形式持有

- 信贷额度按照国内利率定价

- 股票估值基于商业周期和央行指导

这些风险敞口在公司的收入、储备和资本成本之间形成了多层关联——所有这些都是由同一组宏观条件驱动的。

比特币在这个循环之外运行。它的波动性是真实存在的——但其风险并非源自企业收益、GDP 趋势或任何一个国家的政策周期。其价值不会因负面盈利意外或消费者信心下降而受损。其业绩不会因货币扩张或政治化的货币政策而受到削弱。

因此,比特币引入了一种与典型的财政框架正交的资本风险敞口。这就是它有用的原因——它不仅是一种具有不对称上升空间的资产,而且是企业资产负债表中真正的多元化工具。

结论:独立是其特点,而非缺陷

比特币与传统市场的脱钩并不完美,也不是永久的。它仍将应对重大流动性冲击和宏观压力事件。但它对贸易政策、盈利季节和政策预期的独立性日益增强是结构性的,而不是推测性的。

实际上,它是一种不受上市公司面临的许多系统性压力影响的货币工具。

对于专注于长期资本战略的企业领导者来说,这种独立性不是一个缺陷,而是一个特点。随着资本变得更加政治化、通货膨胀更加根深蒂固以及传统储备更加相关,比特币的差异化特征不仅变得可以防御,而且具有战略必要性。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。