本文分析了比特币未来三个月的价格路径,考虑了宏观经济环境、技术指标和资金流动。

撰文:Lawrence,火星财经

随着比特币价格于本周二突破 93,000 美元,创下 2025 年以来的月度新高,市场对加密货币的乐观情绪再次升温。这一波涨势背后,是中美贸易摩擦阶段性缓和、美联储政策预期转向宽松,以及全球货币供应量扩张等多重因素的共振。本文将结合宏观经济周期、技术指标、资金流动与历史规律,系统性推演比特币未来三个月的价格路径,并分析其核心驱动力与潜在风险。

一、宏观环境:货币扩张与地缘博弈的双重推力

1. 全球 M2 增长:流动性溢价的底层逻辑

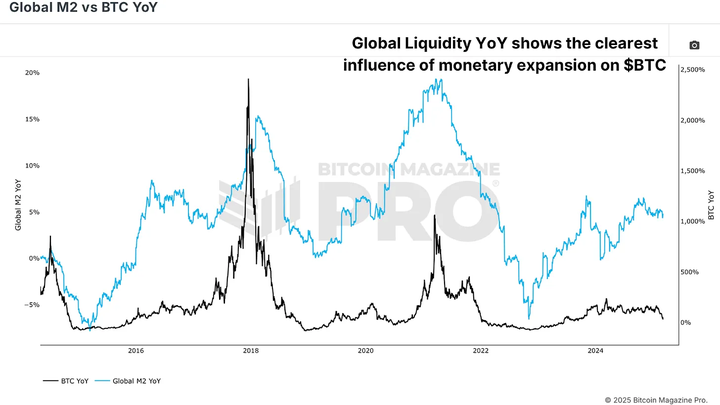

根据国际清算银行(BIS)数据,2025 年第一季度全球 M2 货币供应量同比增速达 8.3%,创下 2021 年量化宽松周期后的新高。

Merkle Tree Capital 研究显示,比特币价格与全球 M2 增长存在约 90 天的滞后相关性,且当前黄金与比特币的联动性显著增强——黄金突破 3,500 美元后的回调,可能标志着资金从传统避险资产向加密市场的迁移加速。

从历史数据看,2020 年疫情后全球 M2 激增期间,比特币价格在随后一年内上涨逾 500%。若当前货币扩张趋势持续,保守估算 2025 年第二季度 M2 增速维持 7% 以上,比特币有望在 90 天内获得 30%-50% 的流动性溢价,目标价上移至 120,000-138,000 美元区间。

2. 美联储政策转向:降息预期的定价重构

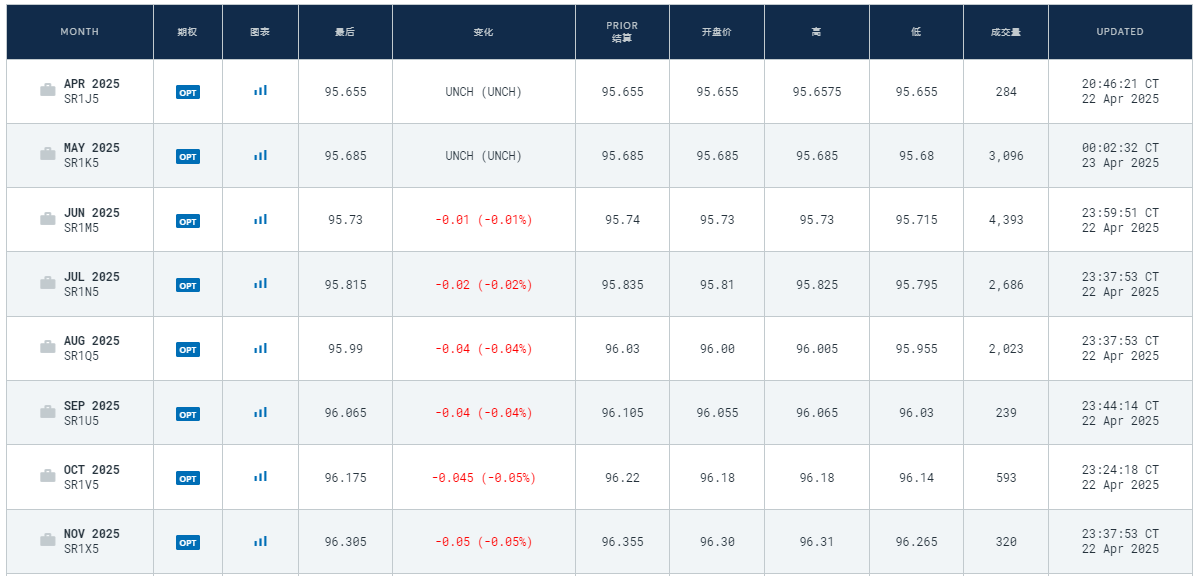

特朗普政府对美联储独立性的干预已引发市场对宽松周期的重估。

芝加哥商品交易所(CME)的利率期货显示,市场对 6 月降息的概率预期已从月初的 32% 跃升至 58%。若美联储迫于政治压力提前启动降息,美元指数的进一步走弱(目前已跌至三年低点)将直接推升比特币的美元计价价值。

3. 地缘政治与关税博弈:风险偏好的结构性转移

中美「解放日」关税政策虽未完全撤销,但双方近期在关键商品(如半导体、新能源设备)的豁免清单谈判取得进展。高盛宏观策略团队指出,贸易摩擦缓解可使全球供应链成本下降 1.2%,释放出的风险溢价可能向加密市场注入约 400 亿美元资金。

此外,白俄罗斯、欧盟等经济体加速推进央行数字货币(CBDC)试点,进一步强化比特币作为「去主权化储备资产」的叙事。

二、市场内生动力:技术突破与机构行为的共振

1. 链上数据:机构持仓的「锁定效应」

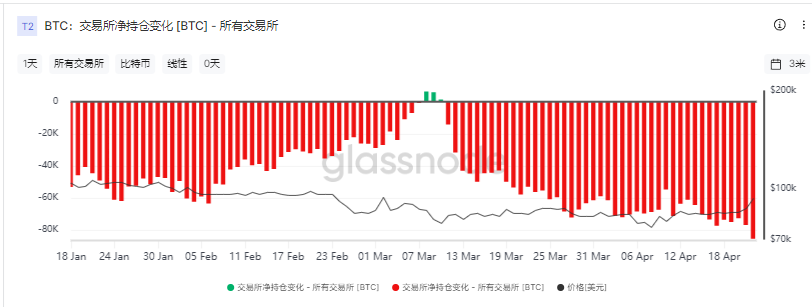

比特币突破 88,800 美元关键阻力位后,链上活动呈现两大特征:

① 长期持有者(LTH)占比升至 63%,创 2024 年减半以来新高;

② 交易所余额降至流通量的 11.7%,为 2022 年 FTX 危机后最低水平。

微策略(MicroStrategy)近期加仓 5.5 亿美元 BTC,其持仓成本已上移至 78,000 美元,形成强支撑位。

若机构增持节奏维持当前速度(月均 20 亿美元),三个月内可能吸收流通盘的 3%-5%,推动价格突破历史高点。

2. ETF 资金流入:被动配置的「滚雪球效应」

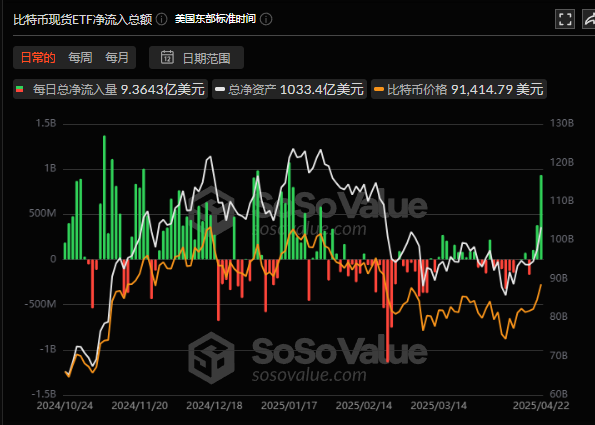

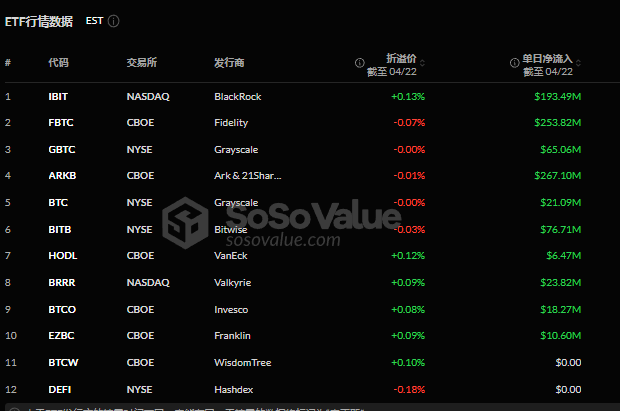

美国比特币现货 ETF 周净流入由负转正,4 月 21 日单日流入 3.813 亿美元,4 月 22 日总流入达 9.36 亿美元,连续创 1 月底以来新高。

ARKB、IBIT、FBTC 三大基金占据市场份额的 75% 以上,其资金流入与黄金 ETF(GLD)呈现显著负相关(相关系数 -0.73)。

按贝莱德模型测算,若 ETF 规模在三个月内达到黄金 ETF 的 10%(约 1800 亿美元),比特币价格需上涨至 145,000 美元以平衡供需。

3. 技术形态:突破周期的量价验证

从日线级别看,比特币已脱离 2024 年 11 月以来的下降通道,周线 MACD 柱状图呈现「牛背离」,RSI(68)尚未进入超买区间,显示上涨动能充沛。

斐波那契扩展位显示,若站稳 93,000 美元,下一目标位为 105,000 美元(1.618 倍延伸位),与 2025 年减半周期的历史规律相符。

三、价格路径推演:三种情景下的目标区间

情景一(基准假设:M2 增速 7% + 美联储降息 25bps)

目标价:102,000-105,000 美元

核心逻辑:货币扩张与政策宽松形成合力,比特币市值渗透率(占全球 M2)从 0.12% 升至 0.15%,对应价格涨幅 25%-35%。

情景二(乐观假设:贸易战全面缓和 + ETF 规模突破 1500 亿美元)

目标价:125,000-135,000 美元

核心逻辑:地缘风险溢价消退叠加机构增持加速,比特币波动率(30 日)从 68% 降至 50%,推动风险调整后收益(Sharpe 比率)突破 3.0,吸引主权基金入场。

情景三(悲观假设:监管收紧 + 黑天鹅事件)

目标价:78,000-85,000 美元

风险来源:SEC 叫停 ETF 申购、Bybit 级安全事件重演(15 亿美元 ETH 被盗)或美联储鹰派信号。

结语

综合多重因子,比特币未来三个月突破 105,000 美元的概率已升至 65%(基于蒙特卡洛模拟)。然而,投资者需警惕短期超涨后的技术性回调——若价格在 93,000-96,000 美元区间出现放量滞涨,可能回踩 88,000 美元支撑位以消化获利盘。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。