新的稳定币不断涌现,预示着资产管理者、银行、国家甚至总统都在链上与我们共存的新时代的到来。

撰文:David C,Bankless

编译:AIMan@金色财经

新的稳定币不断涌现,预示着资产管理者、银行、国家甚至总统都在链上与我们共存的新时代的到来。

老实说,这并不奇怪。稳定币与 BTC 一样,长期以来一直被视为加密货币的基础用例之一。虽然它们在加密货币产品中感觉有点「枯燥」,但它们确实有效,而且市场不断扩大。

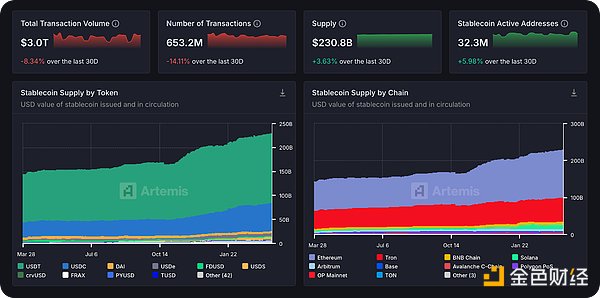

仅在 2024 年,法币支持的稳定币就增长了 53% ,流通供应量超过 2000 亿美元(其中以太坊占 58%),并促成了 5.8 万亿美元的链上交易量。

来源:artemis

这种增长使稳定币远远超出了 DeFi 投机的范围,进入了主流商业领域,PayPal、Venmo 和 Stripe 等大型科技和金融科技公司通过稳定币与我们一起进入了区块链领域。再加上国会正在出台的普遍有利的立法——从 GENIUS 法案到 2025 年的 STABLE 法案。一切已快准备就绪。

每个人都想分一杯羹。上周的公告更是让热情高涨:

- 金融巨头富达(资产管理规模 5.9 万亿美元)预计推出与美元挂钩的货币。

- 特朗普支持的 World Liberty Fi 在以太坊和 BSC 上推出了稳定货币 USD1。

- 怀俄明州宣布将发行自己的州稳定币,目前该币正在测试中,预计将于 7 月份推出。

- Custodia Bank 和 Vantage Bank Texas 在无需许可的基础设施上推出了首个由美国银行发行的稳定币。

所有这些举措都强调了同一个故事:稳定币已迅速证明自己是更优越的支付方式,而机构看到了通过发行自己的稳定币来获取价值的黄金机会。

今天,让我们深入探讨为什么稳定币是一个重大机遇,为什么机构正在加入,以及如何把握这一趋势!

为什么稳定币会获胜

在我们讨论机构的优势之前,让我们快速回顾一下稳定币如何成为一种更简单、更快捷的支付工具——尤其是与速度慢、昂贵且充满费用的传统支付方式相比。

传统支付由中间商主导:信用卡网络、银行和其他中介机构每年获得近 2.4 万亿美元的收入,每笔交易收取 1.6-3% 的费用。

稳定币提供了一种更便宜的替代方案:一美分的稳定币交易费与传统汇款的 12 美元以上交易费相比,对于任何跨境汇款的人来说都是巨大的优势,这还没有考虑到更快、更简单的转账。

稳定币作为通胀对冲工具:在通胀率高的国家,稳定币已成为储蓄账户的核心用例,因为它们的价值与美元等相对稳定的资产挂钩。这种稳定性有助于个人避免本币突然贬值,以较低的波动性进行日常交易,并以更可靠的方式存储财富——尤其是在银行或传统金融系统难以访问的地方。

随着越来越多的人(无论是商家、资产管理者还是州政府)意识到我们过时的、极其复杂的支付系统正在浪费数十亿美元的资金,这种便利性、可访问性和成本节省是稳定币越来越多地被接受和使用的原因。

来源:a16z

来源:a16z

为什么机构需要稳定币

因此,处于传统支付系统核心的机构很快意识到,他们必须升级才能与金融科技公司竞争——因为虽然可以有很多收获,但如果他们迟到了,损失就会更大。

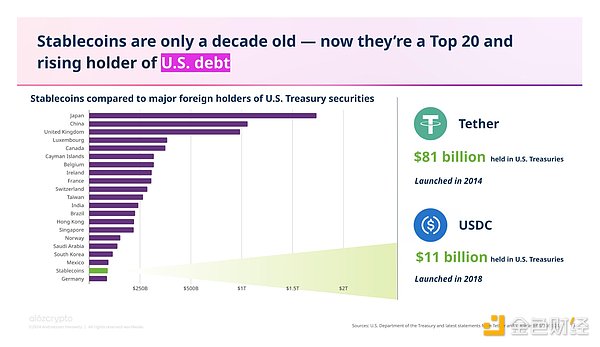

例如,Tether 去年盈利 130 亿美元,Circle 仅半年就赚了 8.25 亿美元,主要靠将客户存款持有在货币市场或国债等低风险、可产生收益的资产中。通过推出自己的稳定币,银行和金融机构可以利用这种盈利模式,直接从客户存款中获取收益。

更好的是,机构可以提供降低的费用、优惠的贷款利率或全新的金融产品,在其平台内创造无缝体验,激励用户使用他们的稳定币进行交易并不断回到他们的产品,从而促进忠诚度循环。

现在,金融机构不再将支付视为纯粹的成本中心,而是可以将其转变为利润中心。例如,银行可以采用经典的金融科技策略,如与商家和合作伙伴分享储备收益(浮动收益),就像 Visa 奖励 United 和 Chase 吸引信用卡用户一样。这是一个双赢的局面:机构建立更大的存款池,可用于获得收益和增加产品供应,商家通过将交易从信用卡转移到稳定币来获得收入,客户受益于忠诚度驱动的激励措施,从而促进广泛的采用和保留。

支付公司 / 金融科技公司推出自己的稳定币的几个原因是

- 使存款更有用(= 更具粘性)

- 保留产生的利息(而不是交给另一个发行人)

- 为用户 / 商家提供即时结算

- 降低商家的交换 / 欺诈成本 https://t.co/neva6fsLx7

— ria bhutoria (@riabhutoria) 2024 年 9 月 26 日

除了增加利润外,机构还可以大幅削减 Visa 和 Mastercard 等中介机构的成本,这些中介机构每笔交易的成本通常为 1.6-3%。原生发行的稳定币可以几乎零成本结算付款,大大提高利润率,并允许它们为商家提供更便宜、更具竞争力的支付解决方案。此外,稳定币的即时结算降低了欺诈风险,让银行避免了昂贵的欺诈保护服务,而传统支付网络通常会将这些服务捆绑在转嫁给用户的费用中。

此外,发行稳定币的机构可以扩展到以前服务不足的市场。稳定币擅长即时、低成本的国际支付——这是其突出的用例——这使发行人能够获得高利润的跨境业务和汇款流。这些市场过去分散且成本高昂,但现在却突然变得易于进入且有利可图,为银行提供了一条全球竞争的新道路,彻底改变了全球格局。

最后,随着监管明晰度的快速提升(如欧盟的 MiCA 和美国新兴的 STABLE 和 GENIUS 法案),机构拥有显著的监管优势。银行和受监管的资产管理公司可以发行合规、经过审计的稳定币,从而让它们在对加密货币原生发行者持谨慎态度的机构用户中立即获得信誉。银行发行的稳定币本质上会被视为更安全、更值得信赖,并且符合不断发展的全球标准。

简而言之,稳定币为机构提供了一套全新的工具,使其能够在快速发展的金融环境中竞争:从获取数十亿美元的储备收益、削减昂贵的中间商、提高商家利润,到推动战略忠诚度激励措施和抓住新的市场机会。现在的问题不是机构为何急于推出稳定币,而是他们为什么不这样做?

如何把握稳定币机会

即使你确信稳定币将重塑全球金融,也没有简单的「稳定币指数」可供投资。相反,我们只有间接的方法来做多。

如果你对稳定币的采用持乐观态度,以下是一些可供探索的选择:

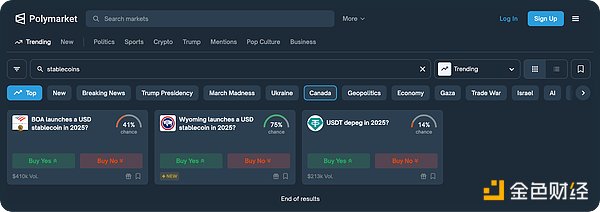

稳定币相关的预测市场

像 Polymarket 这样的网站可以让你押注美国银行等机构甚至怀俄明州等州政府是否会很快发行自己的稳定币。参与其中或监控新稳定币是一个不错的选择,但并不完美。

赚取稳定币 APR

DeFi 借贷、CEX 稳定币收益、DeFi 流动性提供、Restaking 等,如 Aave、MakerDAO、Pendle、Kamino、Drift、Hyperliquid 等

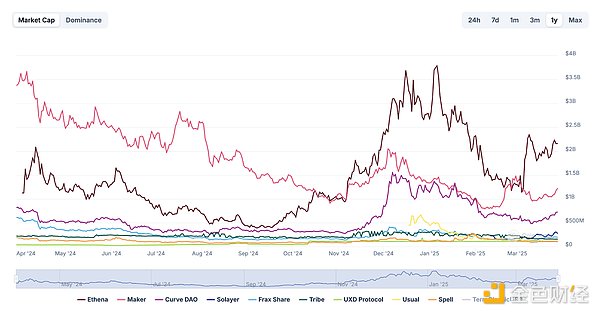

购买具有稳定币敞口的代币

与稳定币发行挂钩的代币(例如 ENA、SKY 或 MKR、AAVE 和 FXS)可能是另一个不错的选择。

不过,对于这条路,必须记住,加密货币并不是一个高效或基本面驱动的市场,这意味着这些代币的稳定币的增长可能不会反映在其价格中。

如果你想走这条路,一定要选择稳定币相关的代币,这些代币需要位于稳定币数量和供应量都很大的链上,例如 Base、Solana、以太坊和 Tron。

早期的未发行代币的稳定币项目

早期的无代币稳定币项目提供了独特的「耕作」机会,本质上是对早期的奖励。值得关注的项目包括 Cap Money、Perena、Resolv、Level、Metastable 和 Rings。不过,鉴于这些项目还处于早期阶段,因此你要承担智能合约风险,所以请记住这一点。此外,关注稳定币数量较多的链上的协议绝对是件好事。

尚未发行代币的热门稳定币(2025 年第一季度至第二季度)

@capmoney——MegaETH 美元

@Perena——Solana 原生美元

@ResolvLabs——具有更厚储备基金的 DN 稳定币

@noble_xyz——Cosmos 短期美国国债美元

@levelusd——借贷 / 重新质押美元

@Theo_Network - Hyperliquid DN 美元

@Rings_Protocol - Sonic 收益 USD

@USDai_Official- Depin backed USD (?)

@hydration_net- DOT USD

@Corkprotocol - Depeg Insurance Protocol

@veda_labs- Yield Infra made easy for launching USD

监控新机会

Circle 是 USDC 背后的巨头,已申请上市,可能很快提供直接的股票市场敞口。考虑到他们去年仅在六个月内就获得了 8.25 亿美元的利润,并且与 Tether 相比更符合监管规定,因此,它很可能是押注稳定币的首选。这是最接近直接投资稳定币不断上升的主导地位的方法。

此外,Peter Thiel 支持的 Plasma 是一种新的以 USDT 为中心的比特币侧链,如果他们推出代币,它可能是另一个监控选项。而且,如果 Tether 没有 IPO,它可能是押注顶级稳定币增长的最佳方式之一。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。