黑暗即将结束,从 [化债和关税、衰退和降息、风险资产 or 避险资产、市场参与主体] 四个角度,谈谈 2025 年行情走势。

撰文:SANYUAN Labs

黑暗即将结束,从 [化债和关税、衰退和降息、风险资产 or 避险资产、市场参与主体] 四个角度,谈谈我对 2025 年行情走势的看法

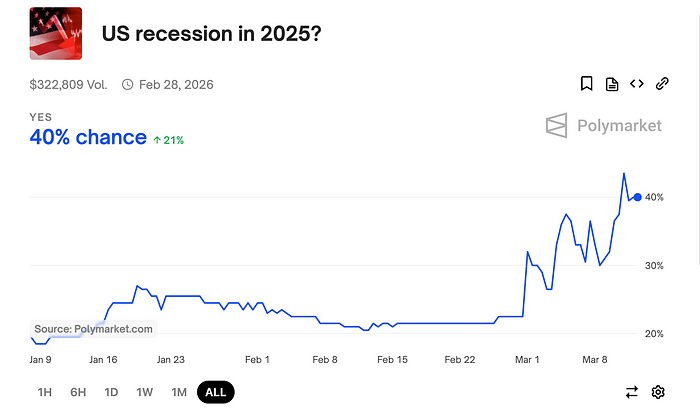

BTC 测试 77000 支撑,以太跌破 2000 支撑,makerDAO 上的 2 个多亿 ETH 已经在危险的清算边缘,ETF 流出,屋漏偏逢连夜雨,测试网上的 Pectra 升级还被黑。市场在争论熊市陷阱还是牛市陷阱,未来看熊的人也越来越多,纳指单日跌幅 4%,这波炒衰退还在持续进行中,polymarket 上今年的衰退概率已经上升到了 40%。巧的是刚好 312,说点个人观点吧,给大家打点气∶

先说结论,我比较乐观:今年短期下跌压力较大,但看好后市。

1、化债和关税

众所周知,特朗普上台最大目的是化债,做法就是开源节流。

节流大家都知道,就是 DOGE。

开源方面,政府收入的重要渠道是:各类税收(大头)和非税收入(罚没收入、国有资产收益、服务收费、投资性收入)。过去几年的税收在 3–4 万亿左右,关税只占 1–2%,但是相比个人和企业税,关税是弹性较大的增长点,非税收入中,罚没和投资性收益也是弹性较大的增长点。可以看到特朗普天天喊着加关税,除了政府收入考虑外,主要是想给美国企业创造生长机会,也可以作为谈判筹码,即便最后不加了也是需要用其他利益交换的。

但是全球化时代,关税影响又是复杂的,有可能导致企业成本上升、供应链中断,传导消费端,引发通胀抬头,各国的对等关税也可能导致本国出口产品承压,金融市场观望情绪增加,衰退风险增加。所以很多人都认为特朗普的关税政策主要还是大棒作用,不论最终加不加关税,只要能够带来美国制造业的复苏,那相比关税本身来说,更值得。

2、衰退和降息

目前市场更多恐慌的是不确定性带来的衰退担忧,毕竟特朗普自己都说了会有过渡的阵痛期。但任何不确定性的事总有落地的一天,特朗普带来的不确定性自身也会逐渐被市场习惯,随着政策和数据逐渐清晰,未来不确定性恐慌会过去。衰退数据还能够成为降息的引信。

疫情的史诗级大放水需要更多时间消化,推后了这轮降息周期,也影响到了这轮 BTC 周期。对债台高筑的美国政府来说,降息是他们希望看到的,但是奈何通胀顽固。这里面除了之前大放水后遗症的因素,也有能源价格、供应链、人工成本等问题。

看最近的 2 月份数据,失业率略微上升,周三的 CPI 数据就成了关注焦点,如果 CPI 有下降趋势,则六月份降息的概率就更大了。回顾 2021 年的狂暴大牛市,起飞在了降息周期开始时,也结束在了加息脚步来临时前。衰退肯定不是特朗普政府想看到的,如果真的引起严重的衰退,那就是历史罪人了,但是温和去杠杆,挺过去他就会被历史铭记。所以特朗普政府更愿意看到的情况是:可控的衰退恐慌降低通胀率,紧接着继续开启降息。毕竟有胡佛的前车之鉴,不至于放任衰退的到来。另外,俄乌战争也有望今年停火。

因此,从衰退概率和降息周期来看,大概率不会直接走熊,来个深蹲倒是有可能。

3、风险资产 or 避险资产

如果从最近几年的表现来看,BTC 明显与纳斯达克指数有较高的相关性,市场仍然将其视为风险资产。但是随着美国战略储备的签署,以及越来越多机构开始将 BTC 作为资产配置,加剧的衰退风险导致避险需求增加,有可能增加市场对 BTC 避险资产属性的认同。

4、市场参与主体的变化

之前的 BTC 周期中,大多数贡献流动性的人是看到币圈赚钱效应而 FOMO 入场的人,新韭菜居多,但是随着市场的教育,老韭菜 / 新韭菜比例在逐步上升。而且随着 ETF 的通过以及合规性问题得到解决,机构资金就成了流动性大头。机构对待 BTC 的态度也不尽相同,有的可能把 BTC 当作科技股来炒,有的只是对冲策略的一部分而已,并且不太看得上众多的山寨币们,也有的机构将其作为资产配置的一个类型长期持有。

机构相比散户来说更不容易被市场情绪左右,且有较强的风险管理能力,其中不乏长期资本,是有助于缓解情绪带来的 BTC 波动的。

因此,在降息周期刚开始的当下,BTC 直接走熊到到 3,4 万的可能性并不高。甚至还有一种阴谋论的观点是,机构利用大家对过去周期经验的认同来制造走熊的势态,从而迫使低价交出筹码。

总之,我对未来走向的预测是 3–4 月震荡为主,不排除深蹲,5 月得看看数据,很大概率 6 月降息,下半年看好。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。