摘要

事件:10 月 22 日晚,公司发布 2024 年三季报,单季度实现营收 65.1 亿元,同比增长 115.2%,环比 Q2 增长 9.4%。Q3 单季度实现归母净利润 13.94 亿元,同比增长 104.4%,环比 Q2 增长 3.3%。

Q3 受汇兑影响有所波动,整体经营质量继续向好。公司 Q3 受到人民币升值影响,单季度财务费用为 7293 万,而 Q2 单季度为 -4017 万,环比影响约 1.13 亿,对 Q3 净利润有所影响。Q3 单季度公司毛利率为 33.64%,净利率为 22.48%,同比均有所提升。存货方面,公司三季度末存货为 71.53 亿元,相较于上期末的 61.69 亿元,继续有较大幅度提高,主要是高端光模块在手订单增加,进一步备产备料导致存货增长。Q3 单季度少数股东损益为 7041 万元,预计系海外出货占比提升所致。公司整体呈现出乐观积极态势,经营质量进一步提升。

环比增速略有放缓,1.6T 放量有望进一步提速。从环比增速上看,收入和利润增速略有放缓,考虑到当前行业景气依旧上行,我们预计或是因为上游部分料号短期供求紧张所致,公司在手订单情况进一步增长,库存备货进一步提升,供应链管控力度加强,结合公司在硅光层面的出色布局,公司未来产品交付能力有望进一步加强,而随着光模块需求的进一步升级,1.6T 的更高速率、更高价值量的产品放量,也有望加速公司增长态势,当前正处于 800G 继续放量,1.6T 新产品周期启动阶段,前景乐观。

产业加速迭代,格局向头部进一步集中。在 AI 驱动下,通信和计算变得同等重要,从英伟达进展上看,芯片版本迭代速度缩短到 1 年,通信迭代速度也正被大幅度压缩至 1.5 年甚至 1 年,技术领先、与客户合作紧密的头部厂商优势被进一步放大。随着英伟达最新一代产品交付的临近,我们预计光模块也将配套加速向 800G/1.6T 更高速率产品迭代,行业格局或将向头部厂商进一步集中。公司作为行业龙头,在产业链中占据重要地位,将深度受益于本轮产业大周期机遇。

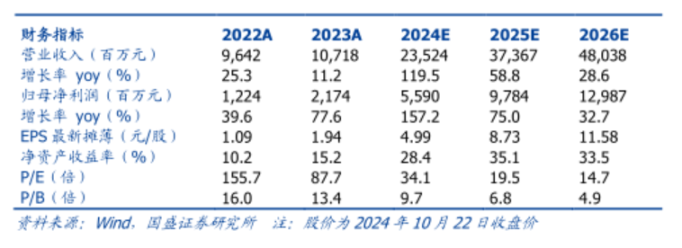

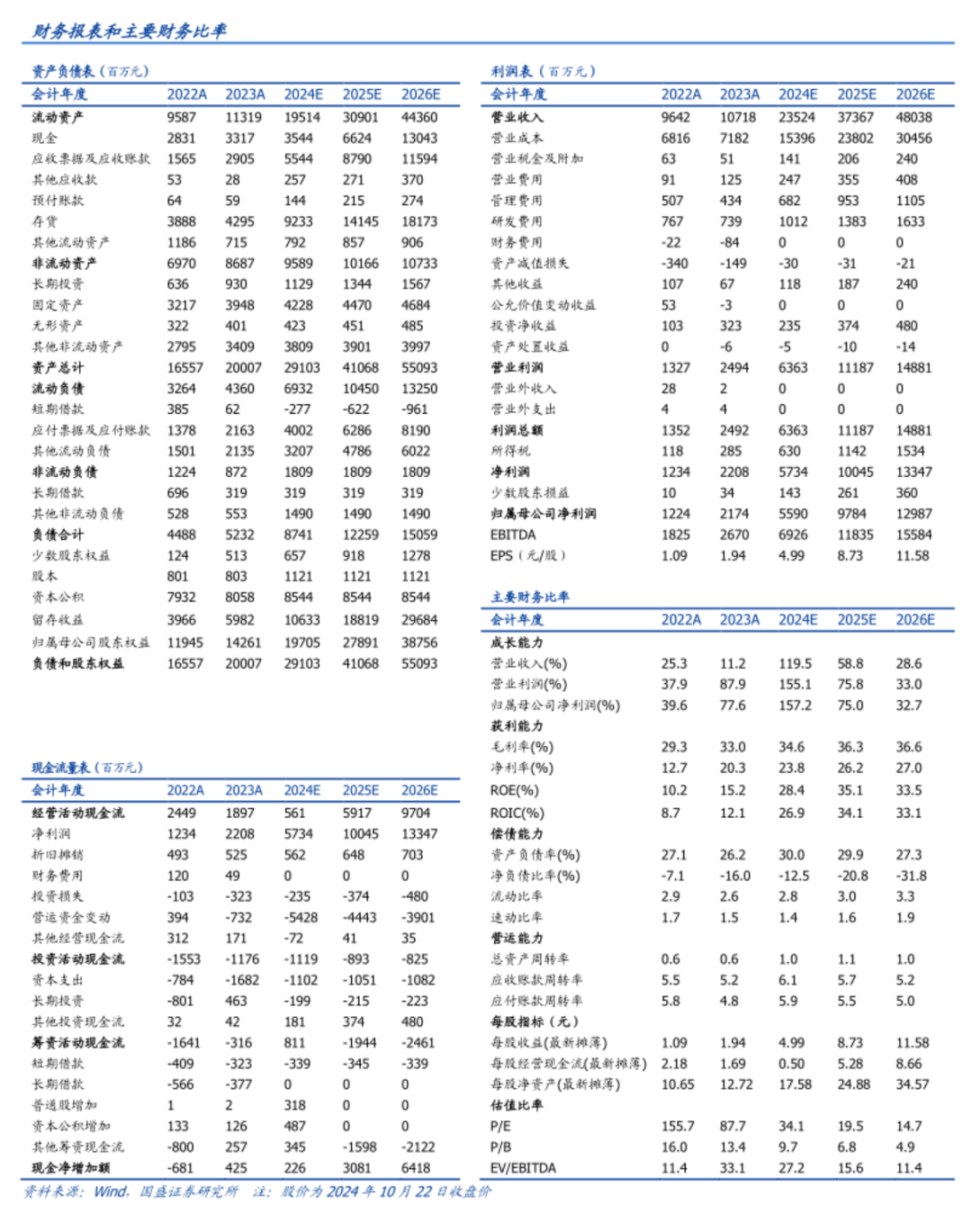

投资建议:我们预计在 AI 需求的持续推动下,800G/1.6T 高速光模块需求和市场空间将进一步被打开,份额将进一步向头部集中,结合公司当前高速增长态势,以及行业的高景气,我们预计公司 2024-2026 年归母净利润为 55.9、97.8、129.9 亿元,对应 PE 为 34.1、19.5、14.7 倍,当前位置坚定推荐,维持“买入”评级。

风险提示:AI 发展不及预期,算力需求不及预期,市场竞争风险。

本文节选自国盛证券研究所已于 2024 年 10 月 23 日发布的报告《中际旭创(300308.SZ):Q3 受汇兑影响略有波动,继续看好 800G/1.6T 新周期放量》,具体内容请详见相关报告。

宋嘉吉 | S0680519010002 | songjiaji@gszq.com |

黄瀚 | S0680519050002 | huanghan@gszq.com |

赵丕业 | S0680522050002 | zhaopiye@gszq.com |

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。