老牌金融机构纷纷布局存款代币,资产代币化会引爆下一波牛市吗?

撰文:王骏,inpower 创始合伙人

近日贝莱德的比特币现货 ETF 受到市场持续关注,正好我也在准备主流机构参与资产资产代币化的内容,那就蹭个热点吧~

关于贝莱德比特币现货 ETF 已经有各种各样的文章,我就不重复了~

在之前要把基金代币化,总共分几步?中我提到,可能是这样的三步:

- 在传统基金架构下,纳入链上资产

- 基金中间服务环节上链

- 基金代币化二级市场建立

比特币作为原生的链上资产,不排除在比特币现货 ETF 注册通过后,其他链上资产(加密货币)参考这个方式进入传统金融市场。

贝莱德作为一个资管规模达十万亿美元(没错,全球加密市值的十倍)的巨头,其 CEO Larry Fink 早在去年年底就公开表示:「下一代的市场,下一代的证券,就是代币化证券。」

其实传统金融早早就在布局资产代币化了,这将为未来的市场提供大量的资产和资金。

01 老牌金融机构纷纷布局存款代币

摩根:我们是第一家链上服务机构

大摩早在 2015 年就开始在内部实验区块链技术,搞了一个资管平台叫 Onyx。到现在应该已经处理的资产交易规模有一万亿美元了吧,连高盛都是他们的客户。

大摩(J.P.Morgan) 还发了一个币,叫 JMP Coin,这个币是大摩内部用存款基础的存款代币,应该后续所有的银行都会参考这个方案。但现在存款代币在监管那边还是有点小阻碍,所以还没正式对外发行。

去年大摩还申请了一个「J.P. Morgan Wallet」的商标,可以说是传统金融行业的楷模标兵了。

花旗:我们的代币服务赶上来了

花旗在今年 9 月中旬推出了自有的代币服务,客户可以把存款转化为数字化代币(还是存款代币)。

花旗和大摩一样,目前都只面向内部机构客户,主要满足的需求场景还是跨境支付 / 自动化贸易这些老大难问题。

这次花旗的方案可能更深入行业应用,找了国际航运巨头 Maersk 主要解决他们交运河过路费的问题。

国际航运和我们高速公路交过路费可不一样,国际支付可能要几天才能完成结算。通过代币化的方案就可以节约很多时间了,而且以前需要通过银行担保和信用证等方式产生的费用也可以砍掉。

瑞银:我们搞了个代币化的货币基金

就在今年十月初,瑞银资管发布了一个模拟应用:基于以太坊的代币化货币基金。

互联网人可太熟悉货币基金了,当初引爆互联网金融的明星产品余额宝的底层,就是天虹基金提供的货币基金呀。

这个应用是瑞银代币化平台直接主导的,瑞银官方的数字资产平台,在新加坡的框架下完成合规

货币基金的代币,四舍五入约等于存款代币吧。

各个银行:CBDC 再不出来,我们自己搞存款代币啦

如果各个主权机构的 CBDC 迟迟不出来,那各大传统机构的存款代币可能真的可以起到 CBDC 的作用。

毕竟在真实世界,各位的存款其实也都是各个商业银行账本上记录的钱,也不是央行 M1。

金融机构标兵大摩测算过,CBDC 的那些好处,例如降低结算手续费和时间 / 降低对手交易风险等,通过存款代币也可以实现。

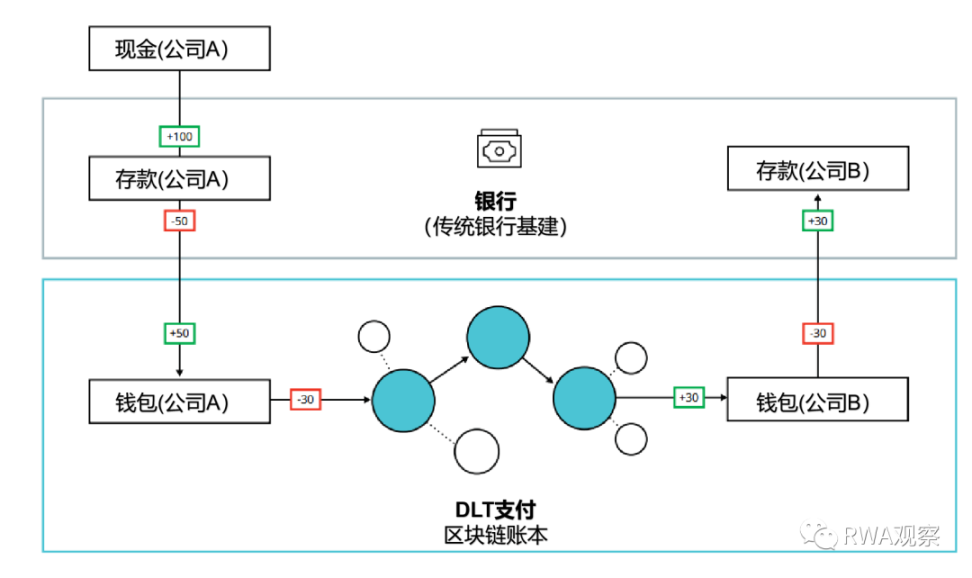

大概的流程是这样的:

相信大家的都看到了,有一大坨中间 DLT 支付的环节目前好像有点缺失呀。

没错,目前各个银行的存款代币大多数都只在自己的网络里面使用。

要实现各个银行存款代币直接的互相结算,还有需要其他巨头的参与。

02 结算方案暗流涌动

美联储:来我们的网络结算吧?

今年 7 月,尊贵的美联储(实际是美联储下属的纽约创新中心)亲自下场提出了一个 RLN(regulated liability network 监督责任网络)概念方案。

这个方案可以在美国的合规背景下,实现多种资产的跨境实时结算。

美联储都亲自下场了,那当然还会有一众小弟跟上,包括:

SWIFT、纽约美隆银行、花旗、恒生、万事达、PNC 银行、TD 道明银行, Truisk 银行、美国合众银行和富国银行。

Swift:继续用我们呀,我可以变成一个节点

传统银行要实现跨境结算,必须使用 Swift。

加密货币也动不动要革 Swift 的命。

Swift 自己当然也不会坐以待毙呀。

在八月末,swift 上线了一个项目,这样 swift 仍然可以在未来银行间代币化资产的转让中,作为一个核心节点。

在这个项目中,Swift 也拉了一批小弟,而且有一些和美联储有重复:

ANZ( 澳新银行集团)、法国巴黎银行、纽约梅隆银行、花旗、两家欧洲清算巨头 Clearstream/Euroclear、劳德埃银行、Six Digital Exchange (SDX) 和 DTCC(美国证券集中保管结算公司,就是今天贝莱德上的那家)。

Chainlink: 跨链方案用我的就好

在 Swift 提出的方案中,各个银行都会有自己的私有链,用于原始资产上链(各个大机构实际也是这样做的),然后通过 chainlink 提供一个企业抽象层(最近大名鼎鼎的 CCIP)把资产跨链映射到以太坊的 Sepolia 网络。

如果这个方案得到推广应用,那最大的赢家可能是?

03 传统交易所短期别指望

纳斯达克:我的托管方案暂停了

其他金融机构正在加紧布局的时候,纳斯达克在今年七月份宣布他们的数字资产托管方案暂停了。

这个方案纳斯达克在 2018 年就提出来了,这次暂停的官方说法是因为「监管的不确定性」。

与此同时,各大比特币现货的 ETF 申请纷纷采用 Coinbase 的合作方案。不过考虑到 Coinbase 和后续的 ETF 都是登陆纳斯达克,可能真的是避嫌吧?

伦交所: 我还在沟通中

伦敦证券交易所也表示正在筹备新的数字资产交易市场,这个市场会基于区块链技术建立,并作为单独的主体与伦交所进行切割。

目前的进展嘛,还在和英国政府和监管部门进行沟通。

港交所:我紧跟~

香港这次其实政策上比较勇于跟进的。

早在 22 年年底就开放了加密货币的 ETF,南方东英分别上市了比特币期货 ETF 和以太坊期货 ETF。但这些期货 ETF 本质还是最终在美国芝加哥商品交易所的期货合约。

这次美帝上现货 ETF 之后,大概率也会跟进吧。

04 资产代币化引爆下一波牛市?

这些都是传统金融巨头的老牌机构,知道完全合规代币化资产的重要性(甚至有些机构本身就是监管的一部分)。

在金融的语境中,任何资产都可以被代币化。

但是从目前的趋势来看,存款代币化可能是最接近大规模应用的大宗现实资产(而且监管和立法部门实际上拿不出有效的说法来阻止这个过程)。

美国的立法部门的态度也已经开始向积极的方向转变,最近 paypal 发布了稳定币,就得到了众议院金融服务委员会的支持。如大摩的存款代币方案也得到了绿灯,可上链的资产可能会指数级增长。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。