通过使得集中流动性跟随价格移动,Maverick 在降低无常损失的同时提高了资本效率。

撰文:Babywhale,Foresight News

北京时间 6 月 13 日,币安宣布 Maverick 成为其 Launchpool 第 34 期项目。在已经存在 Uniswap、Curve 等老牌 DeFi 巨头以及 Trade Joe 等次新挑战者的红海市场中,Maverick 为何还能获得资本青睐?其机制设计究竟有怎样的特别之处?带着这些问题,笔者采访了创始人 Alvin,并将通过本文为读者呈现一个立体的 DeFi 基础设施协议 Maverick。

AMM 还缺什么?新的 AMM 是否还有机会?

为了能更好地理解 Maverick 的创新点,我们首先要搞明白的问题是,当下 DEX 还有哪些地方做的不够好?

笔者认为,基于 AMM 上研发的 DEX 当前在提高 LP 收益率和资金利用效率上仍有可以提高的空间。

首先,为什么强调流动性提供者(LP)收益率而非无常损失?本质是因为流动性提供者作为用户和套利者的对手方,出现亏损几乎是必然的。以以太坊上的 Uniswap 为例,80% 的套利交易绝大多数是盈利的,加上使用 DEX 的用户很多并非是无限追涨杀跌的「韭菜」,至少在 ETH/USDC 一类的主流交易对上,无常损失无法避免,尝试降低无常损失可能也是一件性价比较低的事。所以,作为 DEX,将注意力更多地放在如何提高 LP 收益率可能才是解决问题的思路。

第二点,资金利用效率方面,当前大多数 DEX 上的流动性是静态的,即只能在某一特定的区间内提供流动性。Uniswap v3 以及 Curve 的方案都在某一区间的流动性上提供了增强版的解决方案,但如果价格偏离流动性最高的区间,资金的利用效率就大大降低甚至直接归零。而如果想让有限的资金再度提高利用率,则需要通过手动调整等方式,其中的成本大大增加。

这些或许也是 Uniswap 等老牌 DEX 在新公链和 Layer 2 网络上没有办法垄断的原因。例如 Optimism 上参考 Solidly 设计的 Velodrome 在 Optimism 上的 TVL 是 Uniswap 的接近 4 倍;Polygon 上的 QuickSwap 也领先于 Uniswap。对于通过特殊的流动性方案同时提高了 LP 收益和资本效率的 Maverick,未来的更多聪明钱的进入和市场对 DEX 的需求的增加都为其提供了后来居上的机会。

Maverick 的创新流动性机制

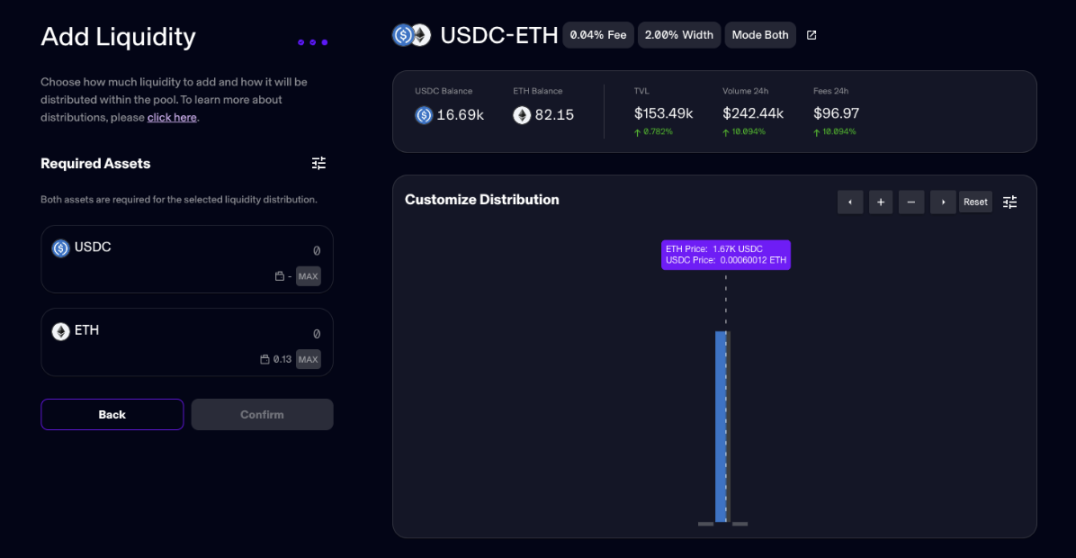

在与 Alvin 的交流中,最重要的内容之一就是了解其流动性机制的细节。Maverick 为用户提供了四种提供流动性的方式:Mode Right、Mode Left、Mode Both 和 Mode Static。其中,Mode Static 类似于 Uniswap v3,支持在某一固定的价格区间内提供流动性,无需过多介绍。

前三种流动性模式则是 Maverick 重要的护城河,其重要的特点就是并非将流动性锁定在某个区间内,而是允许流动性随着价格的变动而移动至最新价格附近。其中,Mode Both 也需要用户提供双边的流动性,但该流动性会随着价格的变动而始终保持在最新价格附近,使得有限的资金可以被无限利用。虽然该方式无法避免无常损失,但相较于 Uniswap v2 流动性的低效以及 v3 价格偏离集中流动性区间后就无法产生手续费,Maverick 的 Mode Both 模式无论是在模拟环境还是在主网上线后的实际环境中都实现了超越 Uniswap 的手续费收入。

Maverick 于 Trade Joe 之前对流动性引入了 Bin 的概念,但 Trade Joe 的 Bin 依然是静态的流动性,而 Maverick 的 Bin 更多地是指一个可以跟随价格变化而移动的流动性模块。但如果想要深入了解 Mode Both 的机制,还需要先解释 Mode Right 和 Mode Left 两种模式。

还是以 ETH/USDC 交易对为例来解释一下 Mode Right。

Mode Right 是一种对后市持续看涨的情况下提供流动性的方式,用户只需要提供单边的 USDC 流动性。假设以太坊的价格从 1900 USDC 涨至 1950 USDC,则用户添加的 USDC 流动性将被移动至价格 1950 USDC 的左侧,提供「买方流动性」。

如果后续以太坊价格持续上涨,Mode Right 可以让用户在上涨中途的横盘或者回调过程中将其提供的 USDC 流动性转化为 ETH,在获取手续费收入的同时,也相当于在不断买入 ETH。虽然在过程中仍然会有一部分 ETH 被消耗(在提供的流动性从 USDC 变为 USDC 和 ETH 后,回调过程中交易者的买入行为会消耗掉部分以太坊),但整体来看,收益依然可观。

至于 Mode Left,则是在后续持续看跌时提供流动性的方式,提供的是单边的 ETH 流动性。采取该方式提供流动性会在市场持续下跌时降低 ETH 亏损,也会通过持续的手续费收入弥补部分亏损。

在了解了上述两种流动性提供方式之后,我们说回 Mode Both。Mode Both 事实上是上述两种流动性模式的结合,当市场出现单边上涨或下跌时,采用上述单边流动性的方式提高收益或减少亏损,当出现横盘震荡时,则为市场正常提供双边的流动性。

Maverick 的竞争力

Maverick 的流动性机制使得原本静态的流动性实现了灵活性,类似中心化交易所的做市商或量化交易策略,可以在行情出现变化时快速地挂单或撤销挂单。对交易者而言,该机制使得有限的流动性资金可以在任何价格处都提供良好的深度,不会在价格出现大幅波动后产生短暂的流动性真空区,使得无论小额还是大额的交易的滑点都得到了降低。

但该机制的「威力」不仅仅体现在交易者层面。

对于流动性提供者的好处相信上文已经解释地很清楚了,在交易量相当的前提下链上做市商可以通过 Maverick 获得更高的收益率,也可以在上涨时放大盈利并在下跌时降低亏损。

另一方面,Maverick 给予了项目方进行定制化的流动性激励和延缓价格脱锚的能力。

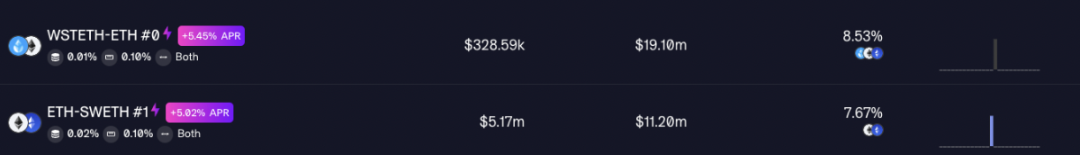

用户可以在「Boosted Positions」页面找到有项目方提供额外激励的交易对。以 wstETH/ETH 交易对为例,去年 stETH 曾经有过一小段时间的小幅脱锚,虽然脱锚并不严重,但也引发了市场的恐慌。

在 Maverick 上,Lido 可以为略低于当前价格的位置提供流动性激励,从而在发生因市场主观因素导致的价格脱锚时提供支撑力度从而及时稳住价格,从而平复市场的负面情绪。具体来说,假设当前 wstETH/ETH 的价格为 1,Lido 则可以在 0.99 的位置设置一定的流动性激励,而当价格出现异常下跌时在 0.99 的位置拖住价格,给予市场修复情绪的时间。

同样的策略也可以用在例如 LUSD、FRAX 等稳定币上。由于 Maverick 上流动性是可以自动移动的,故无论是场内流动性还是在脱锚时临时加入的流动性都可以获益。而对项目方而言,相比于脱锚严重时花费更多的精力和资金救市,流动性激励的方式显然更具性价比。

采访后记

曾经任 MetaMask Swap 产品负责人的 Alvin,对于 Maverick 的设想由来已久。给笔者最深刻的印象就是,Alvin 一开始就坚持表达一个观点:Maverick 不是一个 DEX,而是一个流动性基础设施。

Alvin 表示,在做 MetaMask Swap 的时候就发现彼时的流动性基础设施并不好用,包括 PERP 在内的希望使用 AMM 作为底层进行衍生品交易的协议受到了很大的限制。那时候就在考虑自己去做一个更好的底层出来,为类似的衍生品协议提供底层流动性。

或许很多人对此不以为然,为什么在已有 dYdX、Kwenta 以及 GMX 这样的衍生品协议之后还要去为以 AMM 为底层流动性的协议去建设。简单来说,当前的链上衍生品协议很多时候还是会依赖 CEX 的数据。而去中心化的终极理想就是,DEX 主导价格的波动并作为一些衍生品的流动性底层,而衍生品协议的开仓、清算等都通过 DEX 进行。这就需要 DEX 不仅要有充足的流动心,甚至是要在几乎所有价格上都有足够的流动性来应对衍生品的动作,而这些条件目前仍不具备。

Alvin 表示,Maverick 团队有多名博士,但仍然用了一年多的时间才最终呈现出 Maverick 的「完全体」。作为产品出身的 Alvin 并不喜欢草草推出产品后再行迭代,而是更希望用足够的时间打磨出一个足够成熟的产品,之后无需再在「缝缝补补」上消耗精力。

除了协议本身,笔者也与 Alvin 交流了 DeFi 赛道的很多问题,例如 MEV、流动性分散以及聚合器等。Alvin 对此也表达了自身的思考:Alvin 认为 MEV 虽然会有一些抢先交易和三明治攻击的行为,但包括套利在内的 MEV 也的确是 DeFi 重要的组成部分,作为底层协议 Maverick 并不会自己去主动防 MEV,但也支持开发者基于 Maverick 去做一些带有防 MEV 功能的产品。

在流动性分散的问题上,笔者始终是悲观的一方,因为 DEX 越来越多,流动性挖矿产生的短期高收益会吸引到很多流动性的迁移从而导致流动性的分散。但 Alvin 却表达了相对乐观的观点:每个流动性基础设施都有长短,例如 Uniswap 和 Curve 通过先入优势积累的流动性壁垒使得其成为交易执行的主要场所,Maverick 的主战场在 LST,CowSwap 更适合交易 meme,iZUMi 也有其特色,每个 DEX 发挥自身的优势,通过聚合器将这些优势聚合起来取长补短,很多时候可能比单一的 DEX 效果更好。

最后,笔者想说,Uniswap v4 的推出必定会对当下市场中新兴的 DEX 带来一定的冲击,但 Maverick 的机制在流动性设计的便利性等方面依然有着一定的优势。而这些特色,会不会在「不是 DEX,而是流动性基础设施」的 Maverick 这片土壤上养育出「新物种」,以及与永续合约、杠杆交易、借贷、链上资管和对冲基金等之间能摩擦出怎样的火花,也同样值得期待。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。