Bankless:2022 年 Q3 以太坊生态报告

2022-10-1118:00

撰文:Ben Giove,Bankless 分析师

编译:Cointelegraph

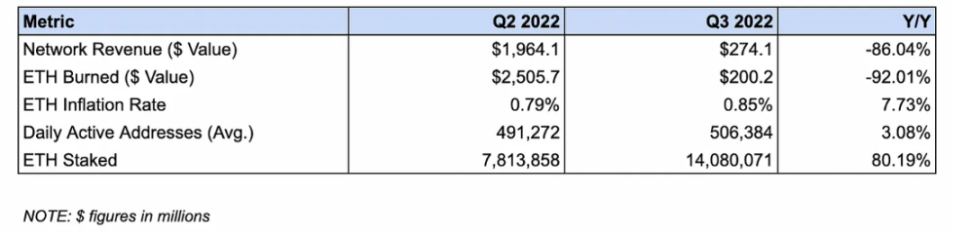

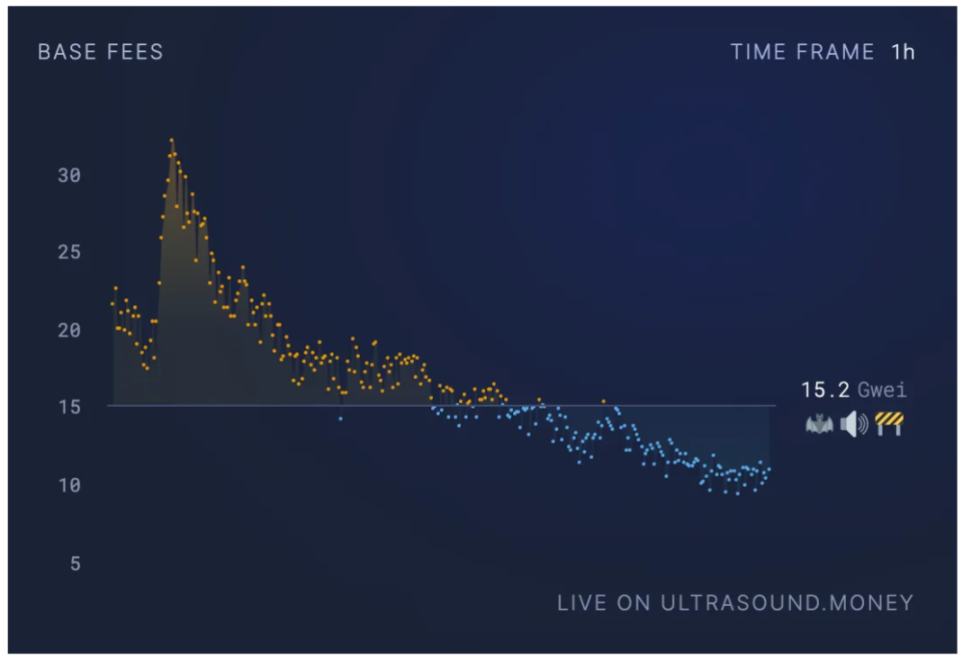

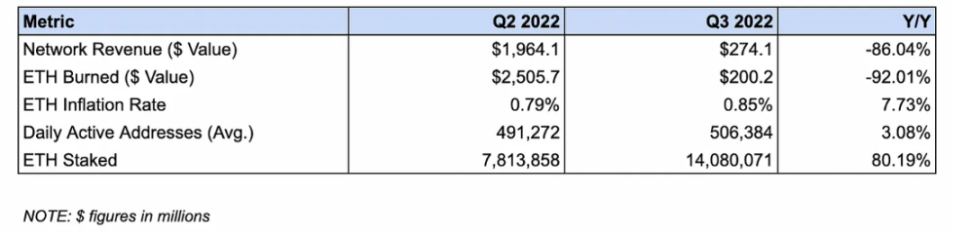

Layer 2 ( 第二层网络 ) 是否在成功扩展以太坊?本文最初受 James Wang 的《以太坊公布 2021 年第一季度业绩》启发,分析了 2022 年第三季度以太坊协议和生态系统的指标,涵盖四个类别:协议、DeFi、NFT 和 Layer 2,还将介绍以太坊生态系统的亮点和展望。这些数字比较了以太坊 2021 年第三季度和 2022 年第三季度的表现。网络收入下降 86.0%,从 19.6 亿美元降至 2.7412 亿美元。以太坊网络收入 - 来源: Token Terminal该指标衡量的是用户在本季度内支付的总交易费用的美元价值。净收入的下降可以归因于市场整体疲软导致链上活动的下降。在本季度低迷的宏观背景下,对交易投机和增加杠杆的需求显著减少。其中,2.0015 亿美元 (73%) 通过 EIP-1559 引入的费用燃烧机制销毁。ETH 通货膨胀率从 0.79% 上升至 0.85%,上升 7.7%。

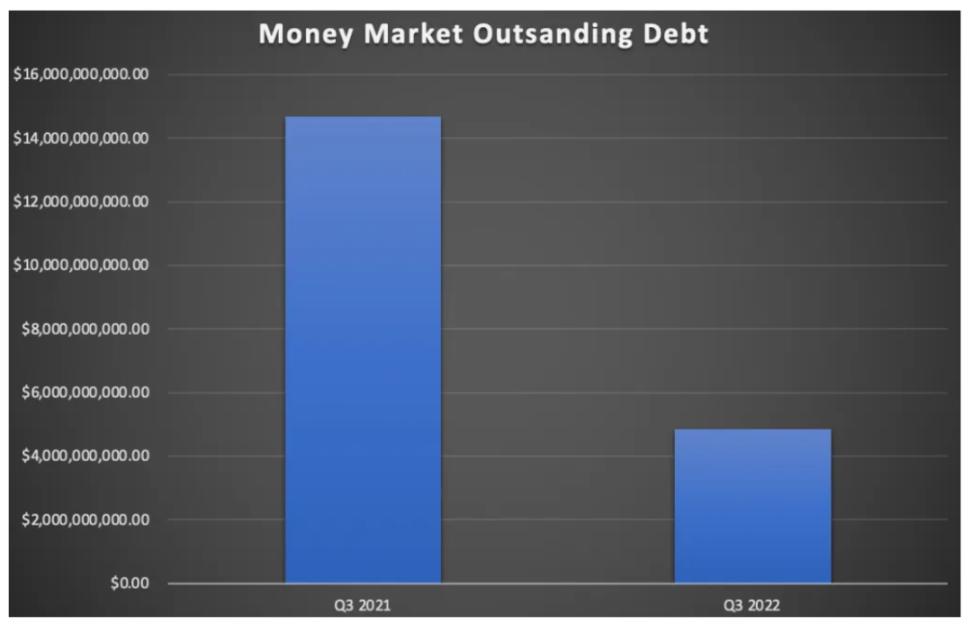

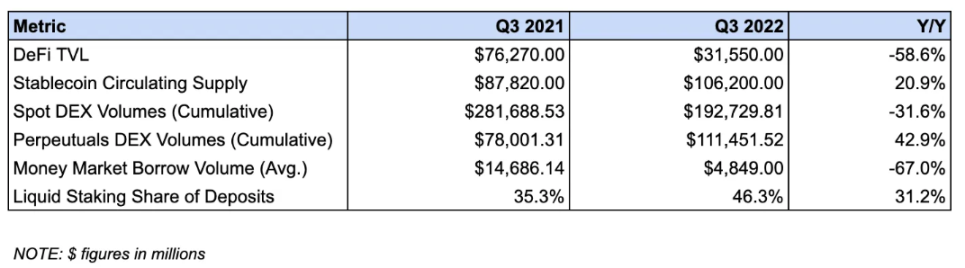

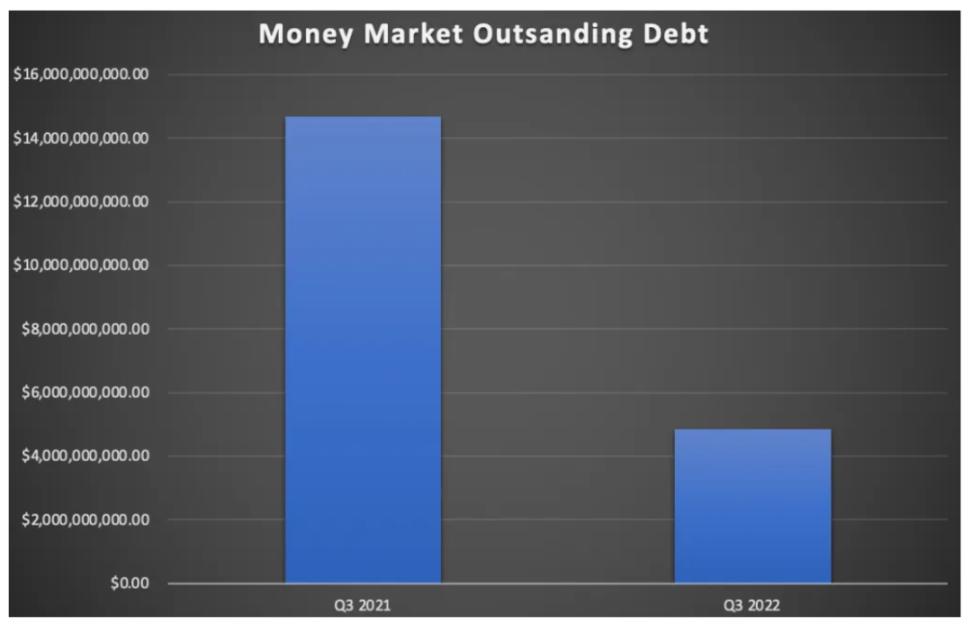

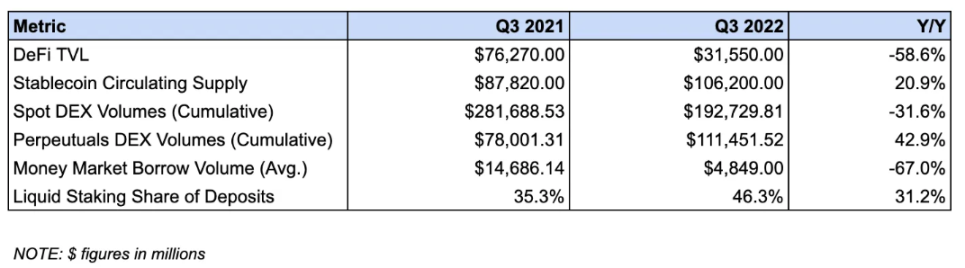

通货膨胀率的上升很可能是由于对区块空间的需求减少。随着用户的交易量减少,通过 EIP-1559 销毁的 ETH ( 从流通供应中永久移除 ) 也减少了。平均日活跃地址数量 (DAA) 从 491,271 增加到 506,384,增长 3.08%。该指标衡量的是本季度每天与以太坊网络交互的唯一钱包地址的平均数量。尽管整体投机活动有所下降,但 DAA 的增长很可能归因于 gas 成本的降低。由于交易成本与区块空间需求同步下降,这增加了新的个人、合约和 / 或机器人在以太坊上进行交易的能力。ETH 质押数量从 781 万增加到 1408 万,增加了 80.2%。质押数量的增长是由于对合并的预期,以及流动质押服务的采用,这使用户能够在持有的 ETH 保持流动性的情况下获得质押奖励。这些协议的信标链总存款份额从 35.3% 同比增长到 46.3%。DeFi TVL 从 762.7 亿美元缩水 58.6% 至 315.5 亿美元。以太坊 DeFi TVL- 来源:DeFi Llama该指标衡量的是存入基于以太坊的 DeFi 协议的代币的价值。以太坊 DeFi TVL ( 锁仓总价值 ) 的下降可以归因于看跌的市场环境,因为 DeFi TVL 的大部分是由价格下跌的波动资产构成的,如 ETH 和 wBTC。链上收益下降导致的流动性外流降低了配置资本的吸引力,可能也是 TVL 下降的原因。DEX 现货交易量从 2816.8 亿美元下降至 1927.3 亿美元,下降了 31.6%。以太坊现货 DEX 交易量 - 来源:Dune Analytics该指标跟踪部署在以太坊上的去中心化现货交易所的总交易量。下降可能是由低迷的市场状况造成的。正如上文所讨论的,熊市减少了投机需求,鉴于交易活动与价格走势呈正相关,这导致了交易量下降。稳定币流通供应增加 20.9%,从 878.2 亿美元增至 1062 亿美元。流通的稳定币 - 来源:Dune Analytics该指标衡量的是在以太坊上发行和 / 或流通的与美元挂钩的稳定币的价值。这一增长是由持有稳定币作为现金头寸的需求以及网络上 USDC、BUSD、DAI 和 MIM 的供应合计增加 218 亿美元所推动的。这抵消了 USDT 和“其他”稳定币流通供应减少的 36 亿美元。货币市场平均未偿还债务下降 67.0%,从 146.8 亿美元降至 44.8 亿美元。

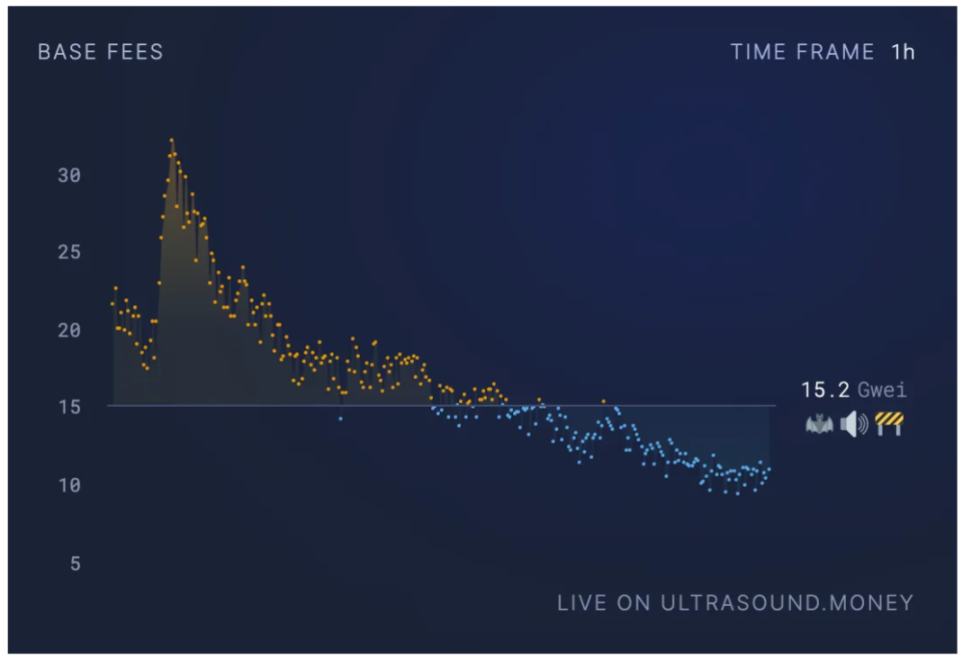

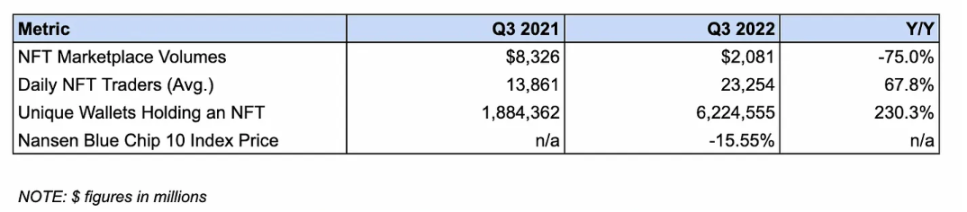

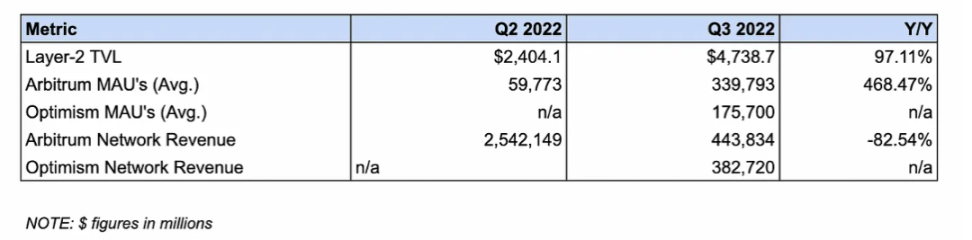

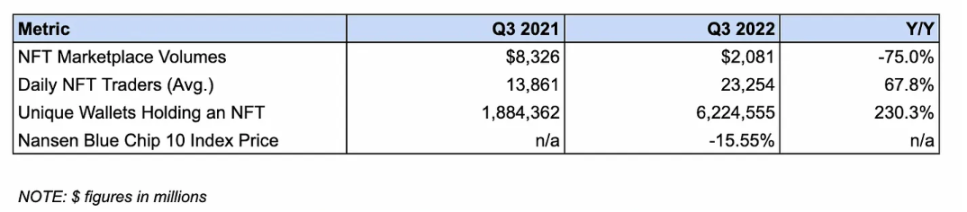

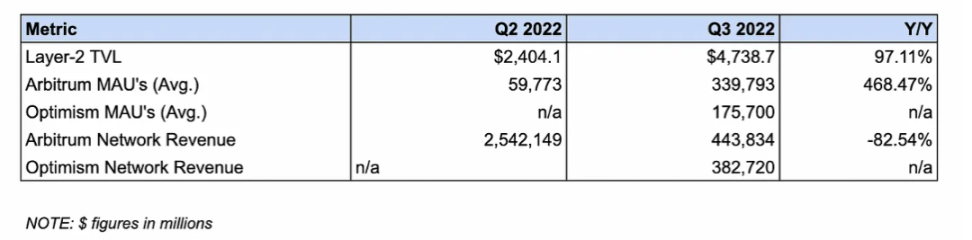

货币市场平均未偿还债务 - 来源:Token Terminal该指标跟踪基于以太坊的货币市场在本季度的平均未偿债务。下降可以归因于市场状况导致的杠杆需求减少。此外,尽管对冲基金三箭资本破产后 6 月份去杠杆化的后果导致 ETH 价格上涨,但投资者的借贷意愿可能仍然受到抑制。NFT 市场交易量从 83.2 亿美元下降到 20.8 亿美元,下降 75.0%。NFT 市场交易量 - 来源:Dune Analytics该指标衡量的是 NFT 市场的交易量,如 OpenSea、LooksRare 等。交易活动的下降可以归因于加密市场的疲软,以及由于 NFT 价格暴跌导致的投机活动减少。与 ERC-20 一样,NFT 的交易量与价格走势呈正相关。日均 NFT 交易者人数增长 67.8%,从 13861 人增至 23254 人。该指标衡量的是本季度内每天交易 NFT 的平均用户数量。这一增长可能是由于零售用户对该生态系统的更广泛认识,以及 NFT 市场结构的成熟。Nansen Blue Chip-10 指数 - 来源:Nansen按 ETH 计算,Nansen Blue Chip-10 指数下跌了 15.5%。Blue Chip-10 是一个市值加权指数,追踪十大 NFT 系列。下降可能归因于 ETH 价格的上涨,本季度 ETH 价格上涨了 24.43%。几乎所有 NFT 交易以 ETH 计价,历史上,当以太坊价格上涨时,NFT 表现不佳,因为交易者不太愿意放弃升值的资产。L2 TVL 从 24 亿美元增长到 47.3 亿美元,增长了 97.1%。该指标衡量转移 ( 通过原生或第三方桥 ) 到 Optimistic Rollup、ZK-Rrollup 和 Validium 的价值。L2 TVL 的增长很大程度上与流入 Arbitrum 和 Optimism 等通用 Rollup 的流动性有关。两者的 TVL 合计约 39 亿美元,占这些网络价值的 81.5%。Arbitrum 上的平均月活跃地址 (MAA) 增长 468.5%,从 59773 个增至 339,793 个。Optimism 的平均 MAA 为 175,700 个。Arbitrum MAA- 来源:Token Terminal该指标衡量的是本季度每个月在 Arbitrum 和 Optimism 上进行交易的平均钱包数量。Arbitrum 的增长在很大程度上可以归因于永续合约交易所 GMX 等协议的受欢迎,GMX 在 Arbitrum 上的部署吸引了 3.972 亿美元的 TVL,同时促进了 189 亿美元的交易量。Arbitrum 的网络收入从 254 万美元下降到 44.3 万美元,下降了 82.5%。Optimism 的网络收入为 38.2 万美元。Arbitrum 网络收入 - 来源:Token Terminal该指标衡量了排序器在 Arbitrum 和 Optimism 上分别获得的交易费用收入。Arbitrum 收入的下降可以归因于对区块空间需求的减少。与以太坊一样,这是由于看跌的市场环境和投机活动大幅下降。注:由于 Optimism 的公开历史数据有限,我们无法对平均月活跃地址和网络收入进行同比比较。经过多年的发展和期待,以太坊成功地从工作量证明 (PoW) 合并到权益证明 (PoS)。虽然合并后的尘埃尚未落定,但我们已经开始看到该网络历史上最重大的升级所带来的影响。首先,以太坊的能耗几乎在一夜之间骤降,从 77.77 TWH 下降到 0.01 TWH,下降了 99.98%。这不仅减少了网络对环境的影响,而且应该有助于增加 ETH 在具有 ESG 意识的机构 TradFi 投资者中的吸引力。ETH 的发行也出现了类似的大幅减少,从 3.76% 下降到 0.17%,下降了 95.7%。尽管前面提到的链上活动低迷,但我们甚至看到了持续几天的超音速以太坊。

合并还开始重塑区块空间经济,向 PoS 的过渡已经改变了 MEV ( 最大可提取价值 ) 行业的动态,通过 MEV Boost 引入提议者构建者分离,MEV Boost 是 Flashbots 开发的能够将区块构建与区块生产分离的软件。截至本文撰写时,大约 47% 的区块生产正在使用 MEV Boost。合并也开始影响质押行业。自事件发生以来,质押收益率已从约 3.5% 上升至 5-6%,而流入流动质押协议的存款增加了 1.27%。在上海网络升级后,这些协议可能会进一步增长,升级后将允许提出质押的 ETH,预计将在 6-12 个月内上线。我们终于在第三季度迎来了 Layer 2 夏季的第一次迭代,因为 Optimism 和 Arbitrum 这两个最大的 Optimistic Rollup 本季度的流动性和社区关注度都有了显著提高。受 OP 价格上涨和治理基金激励措施的推动,Optimism 的 DeFi TVL 在第三季度从 2.7446 亿美元增长到 9.1697 亿美元,增长了 234%。而与此同时,许多其他网络的流动性出现收缩,见证了其在所有 L1 和 L2 网络中的市场份额在本季度从 0.51% 增长到 1.56%。在本季度,Arbitrum 在 DeFi TVL 总额中所占的份额也从 1.33% 上升至 1.78%。这一增长是由永续交易所 GMX 等新协议的兴起所推动的,帮助推动了 Arbitrum 生态系统代币的出色表现。这个 L2 网络还在 8 月份发布了 Nitro 网络升级,这增加了交易吞吐量,降低了终端用户的成本。值得注意的是,Arbitrum 的增长完全是有机的,因为流动性是在没有明确的代币激励的情况下引导的。Optimistic Rollup 并不是唯一一个在第三季度有大幅增长的 L2,zkSync、Polygon 和 Scroll 都宣布计划在 2022 年底之前在测试网或主网上推出他们的 zkEVM。zkEVM 被认为是扩展的圣杯,因为它结合了 EVM 的网络效应和开发者工具,以及 zkRollup 增加的交易容量。虽然还不清楚它们在生产中的表现,但即将推出的 zkEVM 可能会撼动竞争日益激烈的 L2 领域。以太坊生态系统中有许多令人振奋的发展,它们将支持该网络的长期增长前景。在协议层面,近期一项令人振奋的升级是 EIP-4844,它将引入 proto-danksharding,即 danksharding 的预先版本。EIP-4844 可能会在之前提到的上海升级中实施,它将引入 blob 交易,这是一个新标准,将通过大幅降低链上存储调用数据的成本,提高以太坊作为数据可用性层的能力。升级的最大受益者是 L2,因为调用数据存储无疑是其成本结构的最大贡献者。通过降低链上存储数据的成本,如果成功实施 EIP-4844,将使这些网络上的 gas 成本降低几个数量级,并增加对 L2 的使用并提高迁移流动性到 L2 的能力。另一个重要的基础设施催化剂是 Arbitrum 的代币的预期推出。该代币的分配可能会在 Arbitrum Odyssey 活动之后公布,该活动旨在让用户与网络上的协议进行交互,预计在 Nitro 升级完成后不久将恢复。Arbitrum 的代币在一定程度上可能会被各种协议用于激励计划,应该有助于催化大量资金流入该生态系统。尽管有这些积极的催化剂,但仍有一些乌云笼罩着该生态系统,其中最紧迫的是监管。在 OFAC 最近决定制裁混币器 Tornado Cash 之后,围绕以太坊的监管套索正在收紧。这导致各种各样的实体要么冻结资金,要么封锁用户,要么审查交易以遵守规定。这一点以及其他事态发展 ( 如 CFTC 起诉参与治理的 Ooki DAO 代币持有者 ) 将如何影响以太坊的去中心化和可信的中立性,还有待观察。

2)DeFi 生态系统

以太坊是一个开源、去中心化的区块链网络。以太坊是数字货币、全球支付和应用的技术之家。以太坊社区已经建立了一个蓬勃发展的数字经济,为创作者提供了大胆的在线获得收入的新方式,以及更多。它对所有人开放,无论你身在世界何处——你所需要的就是互联网 ( 摘自 ethereum.org 网站 )。** 本文仅代表原作者观点,不构成任何投资意见或建议。-END-

【发布文章仅为传播更有价值的信息,文章版权归原作者所有,其内容与观点不代表 Unitimes 立场。本微信平台出现的图片均在互联网收集而来,版权归版权所有人所有,若版权者认为其作品不宜供大家浏览或不应无偿使用,请添加微信 unitimes2018 联系我们,本平台将立即更正。】

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。